不動産の相続に必要な手続きから費用まで司法書士が解説

- 投稿日2023/03/29

- 更新日2025/11/17

不動産を相続する場合、相続登記(不動産の名義変更)をして所有権を相続人名義にしなければ不動産の活用ができません。ところが財産を相続する際は、複雑な相続の手続きが発生します。専門知識や経験がないと手続きを進めていくのもなかなか難しいものですが、今回は初めてでも不動産を相続できるように相続の流れについて丁寧に解説していきます。

不動産を相続する際の流れ

不動産の相続登記は以下のような流れで進みます。

STEP1 遺言書の有無を確認する

不動産を相続したらまずは不動産をどう配分するか考えます。財産の配分といえば「遺産分割協議」を思い浮かべますが、被相続人が遺した遺言書がある場合は、最後の意思を尊重して原則的に遺言書の内容に基づいて不動産を分割します。そのためまずは遺言書を探さなければなりません。

遺言書といっても公正証書遺言、秘密証書遺言、自筆証書遺言の3種類があります。

公正証書遺言と秘密証書遺言は最寄りの公証役場の遺言検索システムを利用して探し、自筆証書遺言は被相続人宅の遺品整理を行うなどして探します。こうして遺言書が見つかったら「検認」(開封手続き)を経て内容を確認します。この検認を怠り勝手に遺言書を開封するとると5万円以下の過料に処せられるので注意しましょう。なお公正証書遺言、自筆証書遺言のうち法務局の保管制度を利用したものは検認が不要です。

遺言書があるなら以後は遺言書に基づいて相続を行います。詳しくは以下の記事をご覧ください。

- 登記申請書

- 戸籍関係書類(戸籍謄抄本)

- 住民票の写し

- (郵送で申請する場合)登記完了証を送付してもらうための返信用封筒

これらの場合は、遺産分割協議によって財産の配分を決めます。

STEP2 相続人の調査・確定を行う

遺産分割協議には民法で相続人全員の合意が必要と定められています。相続人を一人でも欠いた遺産分割協議は無効です。そのためこの段階で相続人を調査し、相続人全員を確定させておかなければなりません。相続人を調査する際には、被相続人が生まれてから死亡するまでの戸籍を取得して利用します。

被相続人の戸籍には婚姻・離婚・養子縁組・認知といった情報があるので、何人の子供をもうけたかがわかり、相続人を正確に特定できます。

相続人の範囲は民法で必ず相続人となる被相続人の配偶者、「第1順位」の子、「第2順位」の親、「第3順位」の兄弟の範囲内で、該当する親族を被相続人の戸籍をもとに調査していきます。すでに死亡している場合は「代襲相続」が発生し、相続人の親や子に相続の権利が移り、相続人の範囲が拡大するので注意しましょう。

上記で挙げられた相続人が生きているか死亡しているかは相続人の戸籍謄本で確認するので、相続人全員の戸籍謄本が必要です。こうして相続人の範囲が確定されます。

相続人が確定したら相続人が誰であるのか法務局の登記官が証明する「法定相続情報一覧図」を法務局で作成することもできます。

STEP3 相続財産の調査・確定を行う

相続財産に対して相続税が発生するので、不動産に限らず相続財産はすべて調査しなければなりません。それに相続の対象となる財産は不動産や預貯金、有価証券、貴金属類など「プラスの財産」だけとは限りません。ローンや借金、未払いの税金も「マイナスの財産」として相続の対象です。

不動産の場合は被相続人宅で「固定資産税課税明細書」「登記識別情報通知(登記済権利証)」を探し、不動産の所在する市区町村役場または都税事務所で「名寄帳」を発行します。これらの資料には不動産の情報が記載されており、被相続人がどのような不動産を所有していたか把握できます。

その他の財産についても預金通帳や郵便物を手掛かりに探していきます。証券口座を開設していたり、貸金庫を契約していたりすることもあるので注意しましょう。

相続財産の調査の結果、マイナスの財産があり、プラスの財産を売却しても清算できない場合は「相続放棄(プラスの財産もマイナスの財産も一切引き継がない)」も視野に入れましょう。

STEP4 遺産分割協議を行う

相続人と相続財産が確定したら、次はいよいよ遺産分割協議です。相続財産は、相続人が複数いる場合、相続発生時に原則として相続人全員での共有状態となります。この共有状態を解消し、個別の財産を個々の相続人に分割する手続きが「遺産分割協議」です。遺産分割協議では相続人全員で、どの分け方でどの相続人がどの財産をどのくらい相続するのかを取り決めます。

相続財産(不動産)の4つの分け方

| 現物分割 | 「長男に不動産を、長女に車を相続させる」などと相続人へ「現物」でそのまま分ける遺産分割方法のこと。同等の価値がある財産が複数ある場合はおすすめ |

| 換価分割 | 現物分割だと公平な分割が難しく、不動産よりも現金が欲しいという相続人がいる場合に、財産を売却して現金化し、法定相続分を目安に「妻に500万円、息子に300万円」などと現金で相続する遺産分割の方法のこと |

| 代償分割 | 相続財産をそのまま残したいなど現金化したくない場合に、特定の相続人が現物で相続する代わりに、その相続人が他の相続人に対して、法定相続分との差分を現金で支払って調整する遺産分割の方法のこと |

| 共有 | 財産を複数の相続人で共有状態で相続すること。分割方法が決まらない場合などは共有となる。共有持分と呼ばれる割合に応じて不動産の所有権を持ち、不動産の活用には全員の同意が必要 |

遺産分割協議では全員が納得のいく分け方を見付ける必要があります。それぞれの方法を組み合わせることも可能です。

不動産の評価額について

4つの分け方の中でも特に代償分割で遺産分割協議を進める場合は注意が必要です。

不動産を代償分割で相続する場合、不動産の価値を評価する方法にはいくつか種類があり、評価方法によって不動産の評価額(不動産の価値)が変わります。

例えば「Aという評価方法で計算すれば安く済む。代償分割で相手の相続人に支払う金額を安く済ませたい」「Bという評価方法なら相続する不動産の評価額が高くなる。相続人からもらう金額をもっと多くしたい」などと評価方法や評価額を巡り、代償金を支払う相続人ともらう相続人が揉める恐れがあります。

建物については「固定資産税評価額」を評価額、土地については「路線価」または「実勢価格(時価)」などを評価額とします。

| 実勢価格(時価) | 不動産が今の市場動向で売買取引が成立した際に付く価値 |

| 固定資産税評価額 | 不動産の固定資産税算出の基準となる価格 |

| 路線価 | 国税庁が毎年公表する道路に面した土地の価格。実勢価格の80%程度 |

| 倍率方式 | 固定資産税評価額に地域ごとに定められた倍率を乗じて計算する評価額。路線価が定められていないエリアは倍率方式で代用 |

遺産分割協議の進め方

遺産分割協議ではすべての財産の配分について一度に取り決める必要はありません。例えば「不動産を早く売却したい」など相続手続きを急ぐ場合は「一部分割」として特定の財産(例えば不動産)の配分について、先に協議することも可能です。

遺産分割協議の形式は法律で定められていませんが、会議室を借りるなどして相続人全員が同じ空間・同じ時間に一堂に会する方が意見をまとめるのに時間がかかりません。加えて円滑な合意形成のため取りまとめ役を一人決めることをおすすめします。

遺産分割協議での決定に対して相続人全員の合意を得る必要があり、合意形成の証拠として遺産分割協議書を作成し、相続人全員で押印します。遺産分割協議書はこの後の相続登記の手続きでも使用するので必ず作成します。協議書作成の際は不動産を管轄する法務局で取得できる「登記事項証明書」を参考にして作成します。遺産分割協議による相続や遺産分割協議書については以下の記事でも詳しく解説していますのでぜひご覧ください。

また、遺産分割協議で話がまとまらず、相続人全員の合意が取れない場合は家庭裁判所で遺産分割調停(遺産分割審判)を申し立てます。この調停が成立したら遺産分割調停調書が作成されるので、控えておきましょう。

STEP5 不動産を相続する際に必要な書類を集める

不動産の相続登記に必要な書類を集めましょう。

| 必要書類 | 申請場所 | 準備物 |

| 被相続人の出生時から死亡時までの連続した戸籍(戸籍謄本、除籍謄本、改製原戸籍謄本) | 被相続人の本籍地のある市区町村役場で取得可能 本籍地が分からないときは、被相続人が住んでいた市区町村役場にて「本籍地の記載」を希望して住民票を取得 | 本人確認書類と印鑑※ 直系の親族(父、母、子、孫)以外が請求するときは委任状 |

| 相続人全員の戸籍謄本 | 相続人の本籍地のある市区町村役場 | 本人確認書類と印鑑※ 直系の親族(父、母、子、孫)以外が請求するときは委任状 |

| 被相続人の住民票の除票 | 被相続人が最後に住んでいた市町村の役場 | 本人確認書類と被相続人との続柄がわかる戸籍謄本 |

| 遺産分割協議書 | 相続人が作成 | 相続人が作成 |

| 相続人全員の印鑑証明書 | 各相続人が住む市町村の役場 | 本人確認書類と印鑑カード(印鑑登録証)※印鑑の持ち主本人が取得 |

| 遺産分割協議の結果、不動産を取得する相続人全員の住民票 | 各相続人が住む市町村の役場 | 本人確認書類 |

| 固定資産評価証明書 | 不動産の所在する市区町村役場または都税事務所 | 本人確認書類と相続人の戸籍謄本や被相続人の除籍謄本 |

| 登記申請書 | 次のSTEP6で相続人が作成 | 次のSTEP6で相続人が作成 |

| 登記事項証明書 | 遺産分割協議書作成の際に発行済 ※添付は不要 | 遺産分割協議書作成の際に発行済 ※添付は不要 |

これらの書類は相続税申告の際にも必要になります。相続税申告の際は財産について証明する書類も必要になります。

STEP6 相続登記を行う

被相続人の戸籍や相続人の印鑑証明書などの必要書類をすべて集め、登記申請書を作成したうえで法務局で相続登記を申請します。登記申請書は法務局のホームページで公開されていますのでダウンロードして印刷し、以下のように記載します。

| 記入箇所 | 記入事項 |

| 登記の目的 | 「所有権移転」と記入する |

| 原因 | 被相続人の死亡日(戸籍上の死亡日)を記入する |

| 相続人(被相続人) | 被相続人の氏名と、相続人の住所と氏名、連絡先の電話番号を記入する |

| 添付情報 | 添付する書類のこと。法務局の記入例を参考に記入する |

| 登記識別情報の通知希望 | 特段の事情がなければ、通知を希望する |

| 申請日 | 登記申請書を提出する日を記入する |

| 法務局 | 不動産の所在地を管轄している法務局を記入する |

| 課税価格 | 市町村役場・都税事務所で発行できる「固定資産評価証明書」をもとに課税価格を記入する |

| 登録免許税額 | 登録免許税額は課税価格の0.4%で算出し記入する |

| 不動産の表示 | 法務局で発行できる「登記事項証明書」をもとに記入する |

STEP7 相続税を申告・納付する

最後に相続税を申告・納付します。相続開始を知った日の翌日から10ヵ月以内に納付しなければいけません。

不動産を相続する際にかかる費用は?

ここからは気になる相続の手続きにかかる費用感の話です。不動産の相続手続き全般の流れを見て、書類の取得費用や税金の支払いにお金がかかりそうと気づいたと思います。

不動産の相続全般にかかる費用は、相続人の数、不動産の固定資産税評価額、不動産の数、依頼する司法書士などの要素で大きく増減します。費用が10万円で収まる案件から100万円を超える案件までピンキリです。みなさんのケースではいくらぐらいかかりそうか見積もってみましょう。

必要書類の取得費用

不動産の相続手続きで必要になる書類はたくさんありましたね。一覧で振り返りつつ、発行手数料を確認していきましょう。

| 添付書類 | 発行手数料 | 枚数 | 取得場所 |

| 戸籍謄本・除籍謄本・改製原戸籍謄本 | ・戸籍謄本は1通450円 ・除籍謄本と改製原戸籍謄本は1通750円 | ・被相続人の出生時から死亡時までのすべての戸籍(戸籍謄本・除籍謄本・改正原戸籍謄本)が必要。すべて集めると4通〜10通程度(案件による) ・相続人全員分の戸籍謄本も必要 | 被相続人の最後の本籍地の市区町村役場 |

| 住民票 | 1通200円~300円※自治体により異なる | 不動産を取得した相続人分 | 各相続人が住む市区町村の役場 |

| 住民票の除票 | 1通200円~300円※自治体により異なる | 被相続人分 | 被相続人が住んでいた市区町村の役場 |

| 印鑑証明書 | 1通200円~300円※自治体により異なる | 相続人全員分 | 各相続人が住む市区町村の役場 |

| 固定資産評価証明書 | 1通200円~400円※自治体により異なる | 相続人全員分 | 各相続人が住む市区町村の役場 |

| 名寄帳 | 1通200円~300円※自治体により異なる | 不動産分 | 不動産を管轄する市区町村役場 |

| 登記事項証明書 | 1通600円 | 不動産分 | 不動産を管轄する法務局 |

遺産分割協議に基づいた相続の場合、基本的に遺産分割協議書に加えて、上記の書類が必要です。遺言書に基づいた相続であれば被相続人の遺言書が必要になりますが、相続人の指定もあるので相続人調査の手続きや遺産分割協議が省略され、被相続人の戸籍など一部の書類の発行が不要となります。

一覧表をご覧になるとわかる通り、取得枚数は不動産の数や相続人の数に大きく依存します。相続人が少ない、相続財産が少ないといったシンプルな相続関係であっても合計で10通程度は必要です。1万円程度の取得費用を見積もっておくと良いでしょう。

もっとも、不動産の数や相続人の数は被相続人の戸籍や固定資産評価証明書などを調査してみないとそもそもどんな書類が何枚要るのかわかりません。相続はこうした調査の段階で心が折れてしまう方もいます。相続手続きに漠然とした不安を抱えているのであれば司法書士への依頼を検討しましょう。

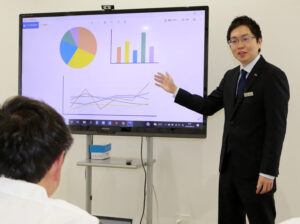

司法書士への報酬

司法書士は書類の取得から相続人調査、相続財産調査、遺産分割協議書の作成、相続登記まで、全般的な相続手続きを代行できます。司法書士に相続手続きを依頼する依頼する司法書士事務所や案件によって異なりますが、5万円~20万円程です。

もちろん自力で相続の手続きを進めていくことも可能です。

しかし、相続手続きに必要な状況判断には専門知識や経験が必要になるものもあり、司法書士に依頼して代行した方が手間が省けますし、書類の不備で役場や法務局から差し戻しになることは減ります。

また仕事や家事と並行して相続手続きを自力でこなそうと思うと、平日昼間にしか開いていない役場とのやり取りも必要です。仕事や家事の合間を縫って役場で手続きする手間が発生します。

司法書士に依頼した方が平穏な日常を送れるのは間違いありません。自力で相続手続きを進めるか、司法書士に依頼するか、その判断に迷う場合は以下の記事が参考になります。

不動産を相続する際にかかる税金

不動産を相続する際にかかる税金には大きく分けて2種類あります。

「登録免許税」

登録免許税は相続した不動産の相続登記の際に発生する税金です。

計算方法

登録免許税額 = 固定資産税評価額(1,000円未満の端数切り捨て)×0.004(0.4%)

登録免許税額は100円未満の端数を切り捨てます。計算に必要な「固定資産税評価額(財産の価値)」は、市区町村役場から郵送されてくる「納税通知書」または、市区町村役場・都税事務所で取得する「固定資産評価証明書」に記載されています。

「相続税」

相続税は相続人が相続財産を取得する際に発生する税金です。

不動産など相続財産の「相続税評価額(財産の価値)」の合計が基礎控除額(3,000万円 + 相続人の数 × 600万円)を上回る場合に発生します。相続財産の合計額から基礎控除額を差し引いた残りの金額を、民法に定める法定相続分で按分し、各相続人の納付税額を求めます。各相続人の納付税額を合計することで、発生する相続税の総額が分かります。具体的な各相続人の納税額は、相続財産の取得額に応じて按分することになります。

課税額が基礎控除額を下回る場合は相続税の申告・納付は不要です。

遺産分割協議や相続登記手続きの進展に関係なく、相続を開始した日の翌日から10ヶ月以内に納付しなければなりません。

相続税対策については「【2025年完全版】相続税の節税対策9選」が参考になるので、ぜひ合わせてご覧ください。

相続する不動産ごとの注意点

家(戸建て)・農地や山林など土地のみ・マンションを相続する場合に分けて、注意点を説明します。

家(戸建て)を相続する場合

注意点①:相続後に住むか否かで分割方法が変わる

被相続人の家(戸建て)を相続する場合、相続後に相続人がそこに住むのか、住まないのかで分割方法が変わります。

まずは相続後に誰も住まない場合です。この場合「換価分割」を選択して家を売却して相続人全員で売却金を分けます。もとより相続人が被相続人と一緒に住んでいてこれからも住み続ける場合や相続を機に相続人が移り住む場合には、基本的に家を現物でそのまま相続する「現物分割」を選択します。

このように、家を相続する場合は「換価分割」あるいは「現物分割」となることが多いです。

ただ、家の評価額が他の財産と比べて高い場合「現物分割」を選ぶと家を現物で取得する相続人と家以外の財産を取得する相続人との間で不公平が生じます。そのような場合は「代償分割」で家を取得する相続人が、他の相続人に対して「代償金」を支払って調整し、公平性を保つこともあり得ます。

相続する家に住むのか否か、相続財産の評価額などで適切な家の分け方も変わってくるので注意しましょう。

注意点②:「特定空き家」に認定されないように早めの手続きを!

被相続人が持ち家に一人で住んでいた場合は被相続人の死後に空き家となりますが、行政に「特定空き家」に指定されないように注意しなければなりません。特定空き家とは倒壊の恐れや衛生上有害の恐れ、景観を損う恐れなど放置によって周囲に悪影響を及ぼすような空き家のことです。

家屋が特定空き家に認定された状態を放置すると行政指導を受けたり、固定資産税が最大6倍まで増額されたり、最大50万円の過料が科されたり、強制解体されたりといったリスクがあります。1年間電気・ガス・水道などの使用実績がないと特定空き家に指定される可能性があります。

そのため、持ち家を相続する場合は1年以内に相続の手続きを済ませ、相続人がその後の活用方法まで決めておく必要があります。

注意点③:遺産分割協議での「配偶者居住権」の設定は慎重に!

「配偶者居住権」とは夫婦の一方が亡くなった場合に残された配偶者が持ち家にそのまま住み続けられるようにする権利のことです。被相続人が遺言書で設定できますが、遺産分割協議でも設定できます。

配偶者居住権を設定すれば持ち家を「住む権利(配偶者居住権)」と「それ以外の権利(所有権)」に分け、住む権利は配偶者が相続し、それ以外の権利を他の相続人が相続します。

これにより配偶者が持ち家を相続しなくても住み慣れた家に今まで通り住み続けられますし、持ち家分の取り分が減らず、動産や預貯金など被相続人のほかの財産を相続できるかもしれません。

ただし、配偶者居住権を設定すると、所有権は持ち家を相続した相続人にあるので売却やリフォーム、賃貸としての活用などは所有する相続人の承諾なしではできません。

また不動産を所有する相続人は自分たちが住んでいない土地の固定資産税を支払うことになり、不満を感じやすいです。民法上では配偶者居住権を取得した者は必要費を負担する義務を負うことが明記されており、固定資産税もこの必要費に含まれますが、この支払い義務を負うのはあくまでも「建物」に関する必要費のみです。土地の固定資産税については不動産を所有する相続人が負担しなければなりません。

配偶者の権利が強化される一方で不動産が活用しにくくなり、相続人の不満につながるので、遺産分割協議で配偶者居住権を設定する際は慎重に設定することが望ましいです。

農地や山林など土地のみを相続する場合

注意点①:土地の相続権を押し付け合う恐れがある

農地や山林などの土地は使い勝手が悪いので一般的な宅地と比較して売買しにくく、売却を検討したとしてもなかなか買主が見つからない恐れがあります。このような事情から相続財産を売却する「換価分割」は選択されにくいです。

また引き継いでも活用に困るので、相続人同士で土地の相続権を押し付け合う可能性もあります。代償金を払ってまで現物を相続をしたい人もいないとなれば「代償分割」も選択されません。「共有」は相続後に何かあった時に共有者全員での意思決定が必要となり、面倒な取得方法です。

ゆえに実際は消去法で相続人の誰かが渋々現物分割で取得するケースが多いです。誰が現物で相続するかでもめる恐れもあります。現物分割でも取得したくないなら最終的には「共有」となります。

農地や山林の場合、このように相続人が相続権を押し付け合う可能性があります。相続後の土地の活用についてもしっかりと検討しながら遺産分割協議を進められると良いですね。

注意点②:相続後も農地や山林として利用する場合の手続きを忘れずに!

農地や山林を相続する場合、相続登記や相続税の支払いだけで手続きは終わりではありません。農業委員会や市区町村役場への届け出が必要です。

農地の場合、登記簿上の地目は地目が田や畑である場合は10か月以内に管轄の農業委員会へ「農地法第3条の3第1項の規定による届出(相続等による農地取得の届出)」を行う必要があります。

山林の場合は90日以内に市区町村役場へ「森林の土地の所有者届出書」を届け出なければなりません。

注意点③:「相続土地国庫帰属法」の利用について

相続土地国庫帰属法とは「自分の代ではもう農業をしない」「山は要らないなど活用しない」「市街化調整区域の土地で活用方法が少ない」など土地を相続しても困ってしまう場合に、他の相続財産もすべて手放す「相続放棄」を選択せずに国庫に帰属させることができる制度のことです。引き取ってくれるのは国なので引き取り先をわざわざ探す手間もありません。

令和5年4月27日の制度開始で名前を聞くことが増えてきましたが、利用の際には国庫に帰属できる複雑な土地の条件をよく理解しておく必要があります。相続土地国庫帰属法の利用を検討している際は以下の記事をご確認ください。

マンションやアパートなど賃貸物件(収益物件)を相続する場合

注意点①:賃料収入の分割についても忘れない

相続する財産に入居者がいる賃貸物件が含まれている場合、賃料収入の配分についても取り決める必要があります。相続発生前までの賃料収入は当然相続財産ですので遺産分割協議の対象です。遺産分割協議後の賃料収入については、賃貸物件を取得する相続人のものとなります。

ところが、相続の手続きを進める最中も賃料収入は発生します。相続開始から遺産分割協議までに発生した賃料収入は、相続人全員の共有財産として法定相続分に従って分配されます。遺産分割協議で相続人全員の合意があれば特定の相続人に賃料収入を配分させることも可能です。

注意点②:相続後に賃料収入を望むかで分割方法が変わる

マンションやアパートなど賃貸物件(収益物件)を相続する場合は相続人が賃料収入を望むか否かで分割方法が変わります。

| 現物分割 | 賃料収入を得たい相続人が賃貸物件を現物でそのまま相続。ある程度相続について事前に話が決まっているときが多い |

| 代償分割 | 賃料収入を得たい相続人がいるが賃貸物件の評価額が大きいなど現物で相続すると他の相続人との間で不公平が生じるので、代償金を払って調整。平等に相続したいときに選択されることが多い。 |

| 換価分割 | 賃料収入を得たい相続人がいない場合や賃貸物件を現金化して法定相続分で相続したいと全員が合意する場合はこちら |

| 共有 | 上記のいずれの方法で分割しようとしたが、異論が出るなど意見がまとまらない場合は共有。共有にして共同管理にすることもできるが、将来の紛争・管理の大変さがあるので推奨しない |

上から順番に分割方法を検討していくことをおすすめします。どの分割方法が良いかはケースバイケースです。上記の表を参考に各自で判断して適切な分割方法をご検討ください。困ったら適切な分割方法について専門家にご相談ください。

注意点③:遺産分割協議書や登記申請書への記載項目が多く、間違えやすい

マンション(区分所有建物)の相続登記の際は、以下のような不動産の情報を登記事項証明書や登記申請書に記載します。

| マンション | (1棟の建物の表示) 家屋番号 建物の名称(建物の番号) 種類 構造 床面積 (専有部分の建物の表示) 家屋番号 建物の名称 種類 構造 床面積 (敷地権の目的たる土地の表示) 土地の符号 所在及び地番 地目 地積 (敷地権の表示) 土地の符号 敷地権の種類 敷地権の割合 |

| 土地 | 所在 地番 地目 地積 |

| 建物 | 所在 家屋番号 種類 構造 床面積 |

相続財産にマンション(区分所有建物)が含まれる場合、土地や建物だけの場合と比べて記載項目が多く、表記を誤りやすいので注意しましょう。表記を誤ると適切に相続登記できず、差し戻しとなる可能性があります。

まとめ:不動産の相続でお困りならベストファームにご相談ください

不動産の相続の流れを振り返りましょう。

- STEP1 遺言書の有無を確認する

- STEP2 相続人の調査・確定を行う

- STEP3 相続財産の調査・確定を行う

- STEP4 遺産分割協議を行う

- STEP5 不動産を相続する際に必要な書類を集める

- STEP6 相続登記を行う

- STEP7 相続税を申告・納付する

おおまかな不動産相続の流れは上記の通りですが、案件によっては相続手続きの流れや費用が大きく変わってきます。日常生活と並行して必要書類を集め、相続人調査や相続財産の調査・確定を行い、相続人の間でもめ事が起こらないように気配りもして、難度の高い遺産分割協議書を作成するのは困難です。

それに不動産以外の財産についても相続の手続きを進めなければなりません。司法書士への依頼が現実的です。司法書士報酬は発生するものの、司法書士なら5万円~20万円で書類の取得から相続人調査、相続財産調査、遺産分割協議書の作成、相続登記まで、全般的な相続手続きを代行できます。ぜひベストファーム司法書士法人にご相談ください。

それにグループ内のベストファーム税理士法人と連携して相続税申告の手続きについてもお手伝いできます。相続が発生したらまずはベストファームにご相談ください。

この記事の監修者

![]()

0120-165-246

0120-165-246 Webで相談予約

Webで相談予約