相続税の申告期限は10か月以内被相続人の死亡(相続の開始)を知った日の翌日から

ご存知でしたか?相続税申告の失敗で

納税額が増える

リスクがあります

相続税の申告、対策の

ご相談・お問い合わせ

相続税がかかるか今すぐチェック!【無料】相続税かんたんシミュレーター

相続税申告時のミスで損をしてしまうことも!?よくある4つの失敗リスク

リスク1申告漏れで損をする

相続税の申告漏れはふたつのタイプがあります。ひとつ目が相続税申告を行ったが内容に漏れがあったパターン、ふたつ目が自分は相続税の対象者ではないと思いこんで申告を一切しなかったパターン。いずれの場合でも追徴課税のペナルティーが課せられて、納税額が増える原因になってしまいます。また、故意かどうかも関係ありません。

リスク2財産評価の誤りで払い過ぎる

相続税は自分で申告するので、財産の計算を誤り、払いすぎることがあります。払いすぎの原因の多くは、財産評価の誤りです。不動産など一部の財産は評価に高度な専門知識が要求されます。さらに税務署は納付額が足りない場合は請求してきますが、払いすぎは教えてくれません。知らずに払いすぎていた……ということが起こるのです。

リスク3控除や特例の適用ができなくて損をする

相続税は税負担が軽減される控除や特例があります。控除や特例を活用することで、相続税がゼロになることもあります。しかしこれらの控除や特例には適用条件があり、適用することで相続税の計算がとても複雑になります。どんな控除や特例があるかも知らない人にとって、これらを活用するハードルが高いことは否めません。

リスク4二次相続を考えていなくて損をする

二次相続とは最初に起きた相続の次の相続です。最初に父が亡くなり、その数年後に母が亡くなった場合、母の相続が二次相続にあたります。二次相続になると、配偶者控除など一部の控除や特例が使えなくなることがあります。二次相続まで考慮して遺産分割しないと、トータルでみると相続税が高くついてしまうケースがあります。

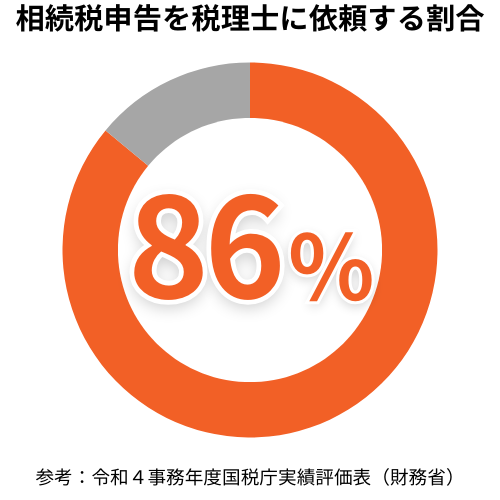

相続税申告は税理士に依頼すべき?みんなは相続税申告をどうしてる?

実際に行われた相続税申告のうちの約86%に税理士が関わっているそうです(財務省が発表した統計)。つまり、自分で申告している人は15%もいないのです。ベストファームにも最初は自身でやるつもりだったのに、途中で挫折した方からのご相談があります。 また、税理士に依頼した人より自分で申告書を作成した人の方が税務調査が入るリスクが高いといわれています。経験がない方が自分で申告書を作成すれば、相応の手間ひまもかかります。報酬を支払ってでも、税理士に依頼した方がさまざまな面で「コスパ」が良いと考える方が多いのではないでしょうか?

ただし…相続税申告は税理士によって経験の『差』が出やすい分野なのでご注意ください

相続税申告には

経験と実績があった方が良い?

事実お医者様にも専門があるように税理士にも専門があります

意外と知らない事実1税理士資格を取るのに相続税法は必修科目ではない

相続税法を勉強しなくても税理士試験は合格できてしまうのです。税理士試験では11科中5つ合格できればパスできるので、相続税法を選択せずに合格した税理士は相続税について勉強をしていないことになります。この時点で相続税申告が得意ではない税理士がいることはご理解いただけますよね?

意外と知らない事実2税理士は法人相手の専門家が多い

多くの税理士事務所は法人を専門としています。法人は毎年の業務内容も決まっていて、報酬も上下しないので経営が安定するからです。個人の相続税申告はその反対で、お客さまの財産状況や家族構成によって業務内容も報酬も変わります。相続税申告を多数経験している税理士は実は少ないのです。

意外と知らない事実3申告と節税は別問題

相続税申告を手続きするだけなら、経験不足でも問題ありません。しかし相続税を最適な額で申告するとなると話は別です。相続税の計算のベースとなる財産評価は、ノウハウをもつ税理士とそうでない税理士では大きく差が出ます。特に不動産が顕著で、やり方で評価が大きく変わることがあります。

他とはここが違う!

ベストファーム税理士法人が選ばれる4つの理由

理由122,000件を超える相談実績

相続税申告以外のご相談も含みますが、相続に関連する相談は22,000件を超えます。さきほどからのくり返しになりますが、相続税申告はただ申告ができればいいというものではありません。相続を多数取り扱った経験とノウハウがないと、お客さまの不利益にならない本当に正しい相続税申告はできません。

理由2不動産に強い士業事務所

財産評価の中でも難易度が高いとされるのが土地の評価。グループ内に土地家屋調査士や測量士などの土地のプロフェッショナルが在籍するだけでなく、不動産仲介専門の会社もあるベストファームは、不動産の扱いを得意としています。さらに、代表税理士の比佐は『相続税 贈与税 土地評価実務の教科書』という書籍の監修も行っています。

理由3他専門家との強力な連携力

ベストファームグループには税理士だけでなく、司法書士、行政書士、土地家屋調査士、測量士、ファイナンシャルプランナーなど、相続周辺領域をカバーする多数の専門家が在籍します。相続では必ず税金以外にも、遺産分割や不動産の名義変更、金融機関での手続きなどのお困りごとが発生します。お客様のご要望をワンストップで賜ります。

理由4オンラインを活用したスムーズなコミュニケーション

税理士などの士業は引退がないため高齢の資格者も多く、デジタルデバイスが苦手な者も少なくありません。いまだに面談は対面のみ、書類は紙で郵送しか受け付けない、といった事務所も存在します。ベストファームでは、メールやチャットでのコミュニケーションはもちろん、オンライン面談にも対応しています。お客さまのやりやすい方法でしっかりとしたコミュニケーションを取ります。

ベストファームには、相続税の現場を知り尽くした元国税出身の税理士が在籍しています。

税務調査の視点を理解し、適正かつ安心できる申告を実現する体制が整っているからこそ、 「確実に任せられる相続税申告先」として、多くのお客様に選ばれてきました。

相続税の申告、対策の

ご相談・お問い合わせ

相続税がかかるか今すぐチェック!【無料】相続税かんたんシミュレーター

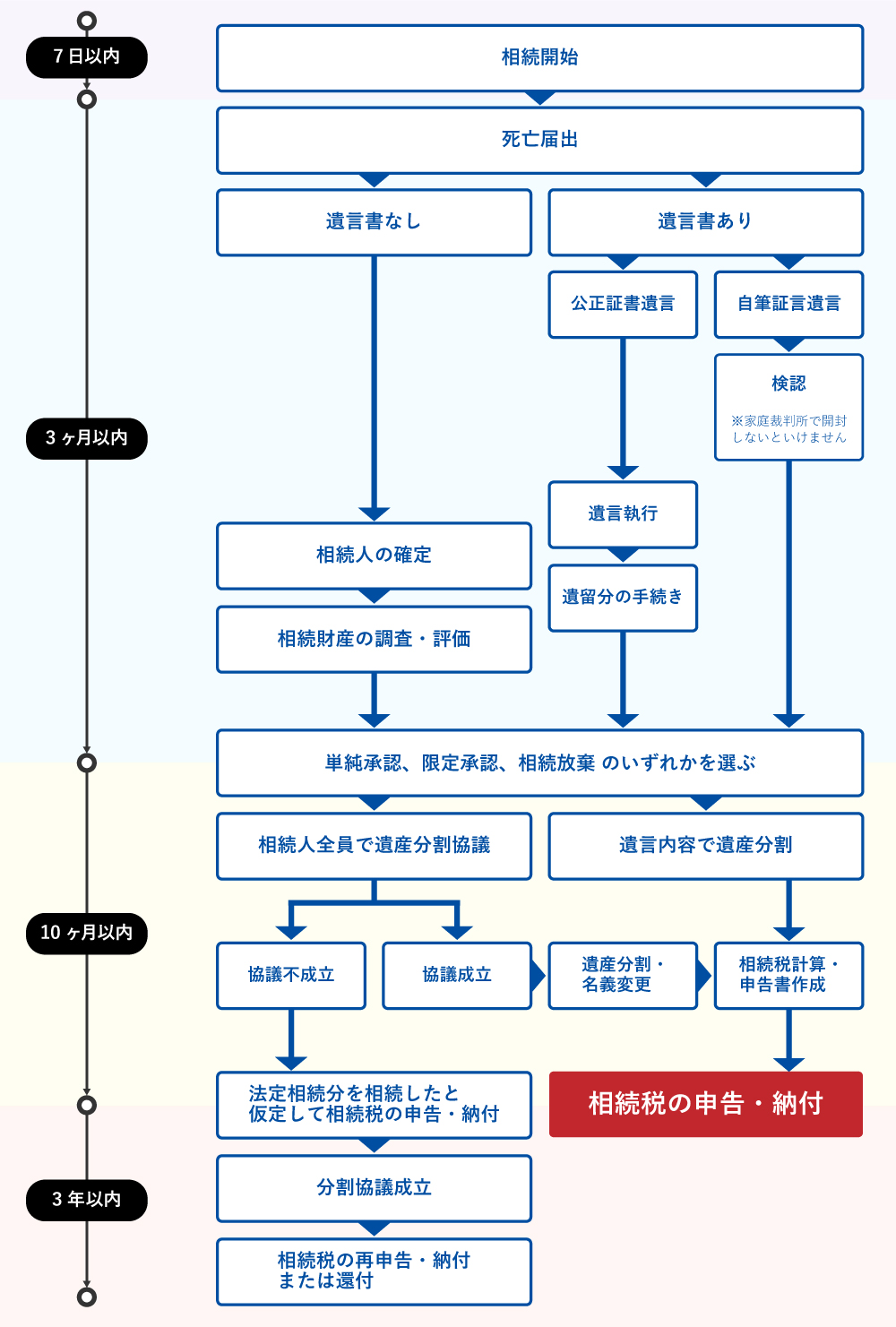

相続税申告の手続きを知ろう相続税申告までの流れ

実際にはもっと複雑です

上記のフローチャートだけでも、とてもたくさんのステップがあるように見えますよね?でも、実はこれでも簡略化されているのです。特に財産評価の部分では、財産に不動産があれば不動産の査定を行ったり、株があれば複雑な株式の評価計算を行ったり、財産の内容次第でステップはもっと増えます。これだけの手間暇がかかるうえに、知識も要求されるゆえに、税理士への外注はコストパフォーマンスに見合うと思われるようです。

相続税申告が得意な税理士が目指すのは3つのなし!

ストレス・手間なし

平日だけの役所…複雑な税制…相続税申告はかなり大変。税理士に任せて少ない手間で。

普通の方にとって相続税申告は一生にそう何度も経験するものではありません。そのため手続き方法や税制の理解に多くの時間が割かれてしまいます。それに加え、戸籍や残高証明の取得など、役所や金融機関の都合で平日に行わなければならないなど、大変な時間と労力がかかります。そんなストレスや手間を税理士が最小にするよう努めます。

税務調査の不安なし

税務調査が入ると9割が追徴課税に。万が一入っても専門家がアドバイスをしてくれるから安心。

ご自身で相続税申告すると、税務署から誤りの可能性が高いとみられ、税務調査の確率高くなるといわれています。税務調査が入ると9割の方が追徴課税を課せられるそうです。税理士の署名の有無で税務署の印象が変わるようなので、税理士に任せたほうが安心です。仮に税務調査が入っても、対応の仕方を教えるのでご安心ください。

ペナルティの心配なし

期限切れ、申告もれはわざとじゃなくても追徴課税が。税理士がきちんと申告。

追徴課税とは、期限の遅れや申告の誤りで発生するペナルティー的な税金です。故意でなくても、ペナルティーは免除されません。しかも、一律の金額ではなく、課税割合で課せられるので負担額も大きくなりやすいです。督促を放置すると最悪の場合は財産の差し押さえも……。申告もれにならないよう、税理士が丁寧にヒアリング。

相続税の申告、対策の

ご相談・お問い合わせ

相続税がかかるか今すぐチェック!【無料】相続税かんたんシミュレーター

外部からも評価いただいていますメディア掲載

相続税のプロフェッショナルとして、相続税専門書籍の監修やメディア監修をしています。

- 書籍『相続税 贈与税 土地評価実務の教科書』監修ベストファーム税理士法人 税理士 比佐 善宣

- 日本経済新聞『信頼のできる相続・贈与に詳しい相続税理士50選』ベストファーム税理士法人が掲載されました

- at home(アットホーム)【2022年最新】税制改正によって住宅ローン減税はどう変わった?補助金がもらえる「こどもみらい住宅支援事業」についても徹底解説!監修ベストファーム税理士法人 税理士 比佐 善宣

税理士紹介

ベストファーム税理士法人

公認会計士税理士行政書士

比佐 善宣

所属会

東北税理士会

経歴

- 1992年福島県立安積高等学校卒業

- 1996年横浜国立大学卒業

- 1997年公認会計士試験に合格し監査法人トーマツに勤務

監査法人では上場会社の会計監査、公開準備、経営助言業務に従事 - 2011年ベストファームグループに入社

- 2012年比佐善宣公認会計士・税理士事務所開設

- 2013年ベストファーム税理士法人設立・社員税理士就任

業務実績

相続税申告、生前対策、税務顧問・コンサルティング、事業承継支援、デューデリジェンス、M&A支援、会社設立サポート、バックオフィスのIT化・効率化支援

プラン・料金

- 初回相談料0円

- お見積り0円

- 着手金0円

プラン

料金

相続税申告プラン(基本報酬額)

27.5万円(税込)~

- 基本報酬算定の基礎となる相続財産総額は生命保険の非課税限度額控除前、小規模宅地等の特例適用前、地積規模の大きな宅地の評価前、債務控除・葬式費用控除前の金額になります。

- 基本報酬額の27.5万円(税込)は相続財産総額4,000万円未満の場合になり、相続財産総額によって基本報酬額は変動いたします。

オプション(加算報酬)

相続人2人目以降から1人あたり基本報酬額×10%(相続人加算)

■相続人が別々の税理士に依頼した場合

相続財産総額 4,950万円の場合

- 基本報酬例

-

- 相続人①:税理士A60万円

- 相続人②:税理士B38万円

- 相続人③:ベストファーム44万円※1

基本報酬額合計142万円

別々の税理士に依頼すると、相続人それぞれ基本報酬額が100%かかります…

■相続人全員がベストファームに依頼した場合

相続財産総額 4,950万円の場合

- 相続人:3人

- 基本報酬額44万円※1

- 相続人加算(2人分)8.8万円

基本報酬額合計52.8万円

(相続人1人当たり17.6万円)

相続人2人目以降から基本報酬額が10%!相続税申告はまとめて依頼がお得!!

- 土地評価・路線価地域(1利用区分につき)

- 6.6万円(税込)

- 土地評価・倍率地域

- 25筆まで 6.6万円(税込)

26筆以上 別途お見積り

- 地域規模の大きな宅地の評価

- 6.6万円(税込)

- 非上場株式(1社につき)

- 別途お見積り

- 1: 相続財産総額が5,000万円未満の基本報酬額になります。相続財産の総額によって、基本報酬額は変動します。詳しくは面談時にお見積りいたします。

- ご依頼日が申告期限より3ヵ月以内の場合、別途報酬総額の20%~50%の特急料金がかかります。3ヵ月以内:20%、2ヵ月以内:30%、1ヵ月以内:50% 年末年始6日は除く

- ご契約時に確定しているオプションサービスについては、契約時にご説明させていただきます。相続税申告作業の過程で新たに発生したものについては、作業実施前に予めご説明の上、申告業務終了時に報酬額に加算させていただきます。予めご了承ください。

- オプションサービスには、配偶者居住権の評価、立木の評価、遠隔地の不動産評価も含まれ、不動産の場所や土地の内容によって費用が異なりますので、別途お見積りいたします。

- その他特殊事情により、申告書作成に必要な業務が発生する場合には個別にお見積りにてご対応いたします。