お子さんやお孫さんが家庭を持ちマイホームを購入される場合、ご両親や祖父母から購入資金の一部を援助してもらうという事はよくある事です。

その為の非課税制度は準備されていますが、内容を理解しないまま行うと誤まった申告となってしまうケースがありますので注意が必要です。

実際2018年12月11日の主要紙朝刊で、「住宅ローン減税で誤申告・過大な控除1万人超」という記事が1面となっておりました。

この記事には主に2つの税金制度が絡んでいます。

直系尊属から住宅取得等資金の贈与を受けた場合の非課税制度

平成33年3月31日までに、住宅を新築、購入、増改築した際に、父母や祖父母等の「直系尊属」から受けた贈与を、その資金に充てる場合、一定の条件を満たすときは贈与税が非課税になるという制度です。

(適用条件等は国税庁HPをご覧ください)

平成30年12月現在、省エネ等住宅で1,200万円まで、それ以外の住宅は700万円まで贈与税が非課税となります。

ここでまず注意すべき点は、「直系尊属からの贈与」という点です。

配偶者の父母(又は祖父母)からの贈与は対象となりません。(養子縁組をしたい場合を除く)

もし、配偶者の父母(又は祖父母)からの贈与資金を非課税にする為には、自分ではなく妻(夫)が贈与を受けたとして、妻(夫)に贈与された金額分を持分として不動産登記をする必要があります。

又、非課税の金額でも贈与を受けた側は贈与税の申告をする必要がありますので、こちらも注意が必要です。

住宅ローン減税(住宅借入等特別控除)

この制度は、マイホームをローンを組んで購入し、一定の要件を充たした場合、年末の借入金残高の1%について所得税控除を得られる制度です。

(詳しくは国税庁HPをご覧ください)

平成30年に一般の住宅を購入した場合、年間最高40万円を10年間(合計400万)が減税となります。

1回目は必ず確定申告をしなければなりません。お勤めの方は、2回目以降は会社の年末調整にて手続きを行えます。

住宅ローン減税の申告時の注意点

それでは、なぜこの記事のような事がおきてしまったのでしょうか?

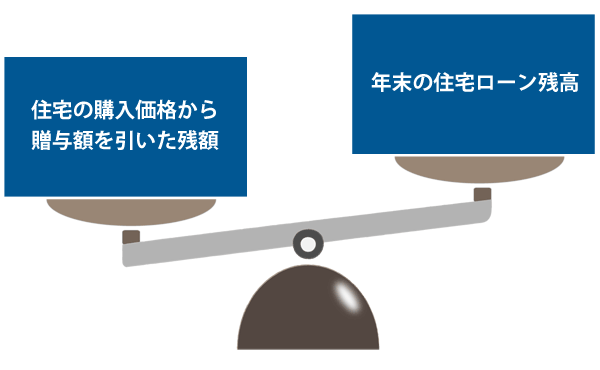

両親や祖父母から住宅購入資金の贈与を受けて、住宅ローン減税の申告をする場合の控除額は以下のように計算する事になっています。

- 住宅の購入価格から贈与額を引いた残額

- 年末の住宅ローン残高

の少ないほうを基に計算する」

例えば

ご両親より500万円の資金援助をしてもらい、3,000万円のマンションを購入した場合。

2,800万円の住宅ローンを組み、年末のローン借入残高が仮に2,700万円だったとします。

そうした場合、

- 3,000万円‐500万円=2,500万円

- ローン借入残高の2,700万円

となります。

よって少ない方の ①2,500万円で控除額を計算する事になります。

ただ、金融機関から送付されてくる年末のローン残高の資料は、贈与分は反映されていない為、2,700万円となっています。

この為、2,700万円を基に計算し誤申告をしてしまったのが原因です。

このように複数の制度が絡んでいるケースは、事前に税務署や税理士等の専門家に相談するのが良いでしょう。

死後事務委任契約施設入居の身元保証

サービス内容がよく分かるパンフレット

無料プレゼント

QRコードをお手持ちのスマートフォン等で

読み取って友だち登録をしてください

友だち追加ボタンをタップして

友だち登録をしてください

【参加無料】終活セミナー

終活に関するセミナー、勉強会、イベントを開催しています