「おしどり」は仲の良い夫婦を表現する際によく使われる言葉ですが、「おしどり贈与」とは夫婦間の贈与で発生する贈与税の控除のひとつです。たとえ夫婦間であっても、生活費や教育費でもない高額な財産を無償であげる場合は、そこに贈与税という税金がかかります。「おしどり贈与」は婚姻期間が20年以上の夫婦間での贈与に適用できる制度で、居住用不動産またはその取得資金に関して、通常の贈与税の基礎控除に加えて、2,000万円まで贈与税が非課税となります。本記事では、この「おしどり贈与」のメリットやデメリット、具体的な活用方法について詳しく解説していきます。

おしどり贈与の基本情報

おしどり贈与の制度の趣旨

おしどり贈与制度は、配偶者間の財産移転をスムーズに行い、特に高齢になった夫婦において、相続の発生前に生活の安定を図ることを目的としています。税負担を軽減して、遺された配偶者が安心して住み続けられる住居を確保できるようにすることが狙いです。例えば、子どもがいない夫婦のケースで考えると、遺された配偶者は血の繋がっていない義理の兄弟姉妹と遺産分割することになるので相続争いも心配でしょうし、配偶者により多く財産を遺してあげたいと考えることでしょう。生前贈与しておくことで争いを予防したり、配偶者により多く財産を引き継いだりできます。

おしどり贈与の適用条件

おしどり贈与を適用するにはいくつかの条件があります。

結婚してから20年

夫婦の婚姻期間が20年を過ぎた後に、贈与が行われる必要があります。また、「婚姻」期間なので、内縁関係や事実婚の期間は含まれません。

配偶者が住むための家を確保することを目的としている

配偶者から贈与された財産が「居住用不動産」であること、または「居住用不動産」を取得するためのお金である必要があります。「居住用不動産」とは自宅のことです。自宅を得るため、または自宅を得るための資金贈与ならば適用可能な控除ということです。資金の贈与の場合、違う目的では使えないので注意してください。また、外国にある不動産にも適用されません。

贈与を受けた不動産に住み続ける

要件には、「贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産または贈与を受けた金銭で取得した居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること。」と記載されています。簡単にいえば住む予定がないとダメということです。別荘など居住用不動産でない不動産などの贈与には使えません。

おしどり贈与のメリット

夫婦間の相続税対策

本記事では詳しく解説しませんが、相続税は財産額に偏りがある夫婦よりも均等に財産を持っている夫婦の方が相続税額が安くなることが多いです。そのため、財産が多い方から少ない方へ財産を移転しておき、多い方の課税対象となる財産を減らしておくことで相続税対策になります。おしどり贈与を活用すれば、自宅や自宅購入の資金を贈与税を抑えて配偶者に移転が図れるので、元の所有者が亡くなった時に発生する相続時の課税対象となる財産を減らすことができます。夫婦間で財産の偏りが大きい場合は、活用メリットがあるでしょう。

生前贈与加算や特別受益の持ち戻しの対象にならない

相続開始前の一定期間内(※)に行われた贈与は、基礎控除の110万円以下であったとしても、「生前贈与加算」として相続時にその贈与額が相続財産に加算されます。しかし、おしどり贈与の場合、この生前贈与加算が適用されません。相続のことを気にすることなく、タイミングを選ばずに生前贈与できる点はメリットといえるでしょう。

また、相続には特別受益という考え方があります。これは、被相続人から贈与を受けていた相続人がいる場合、その相続人は相続する遺産を先にもらっていたとみなす考え方です。つまり、相続時に生前贈与を受けた人は自身の相続分から贈与分を差し引いた残りを相続する形になります。これを持ち戻しといいます。おしどり贈与で贈与された財産は、持ち戻しの対象になりません。

※生前贈与加算の対象となる期間は2024年1月1日以降に行われる贈与分から、加算期間が3年から7年に随時延長され、2031年1月1日以降に開始した相続から7年に完全移行します。

遺された配偶者の住居を確保できる

おしどり贈与のもう一つのメリットは、遺された配偶者の住居を確保できる点です。仮に夫が亡くなったとして、夫が自宅の持ち分を100%保有していたとします。自宅は遺産分割の対象になるのですが、財産が自宅しかなく預貯金など他の財産がない場合、他の相続人と財産を分け合うため、自宅を売却して現金をつくらなくてはならないケースがあります。つまり、おしどり贈与で生前に自宅の所有権を移しておくことで、そのようなケースを回避して、自分が死んだあとも配偶者が自宅で生活し続けられるようにするということです。ただし、下記の配偶者居住権が創設された今はこちらのメリットはあまり考慮しなくても良くなりました。

「配偶者居住権」の創設(令和2年4月施行)

「配偶者居住権」とは、遺された配偶者が死ぬまで自宅に住み続けることができる権利です。配偶者は住居に住み続ける権利(居住権)を持つのみで、所有権は他の相続人に移る場合もあります。居住権の設定により、相続人間の財産分割が柔軟に行われる点が特徴です。この権利は遺言か遺産分割協議で設定します。こちらの方法でも自宅に住み続けることができるので、住居確保の目的で生前対策するということなら、遺言作成で済むので、あえておしどり贈与を選択する理由は薄くなりました。

おしどり贈与のデメリット

相続するときより不動産の移転にかかる費用(不動産取得税・登録免許税)が高くなる

不動産を贈与する際にかかる税は贈与税だけではありません。不動産取得税と登録免許税がかかり、これが相続の場合より贈与の方が割高になります。具体的には、おしどり贈与の場合は、不動産取得税が固定資産税評価額✕原則4%が課税されます。一方で相続による不動産取得には不動産取得税が課されません。登録免許税については、おしどり贈与では固定資産税評価額の2.0%が課税され、相続では固定資産税評価額の0.4%に抑えられています。したがって、贈与による移転は相続時に比べて負担が大きくなります。

| 贈与時 | 相続時 | |

| 不動産取得税(住宅用の場合) | 家屋……固定資産税評価額の3%土地……固定資産税評価額✕1/2✕3% | 課税なし |

| 登録免許税 | 固定資産税評価額の2% | 固定資産税評価額の0.4% |

贈与を受けた方が先に亡くなってしまうリスクがある

おしどり贈与のもう一つのデメリットは、贈与を受けた配偶者が先に亡くなってしまうリスクがあることです。例えば、夫から妻へ自宅を贈与した場合、その妻が夫より先に亡くなってしまうと、その不動産は妻の相続財産に含まれ、場合によっては夫が自宅を相続することがあります。この場合、せっかくコストをかけて生前に贈与したのに、相続で自分の元に戻ってくる上、相続税の課税対象になります。人が死ぬ順番をコントロールできるはずもありませんので、こればかりはどうしようもありません。

ちなみに贈与を受けた方が贈与税の申告前に亡くなってしまったら、死亡した人の相続人が代わりに贈与税の申告を行わないといけません。

おしどり贈与に必要な手続き

不動産の贈与登記の仕方

まずは自宅の名義変更を進めないといけません。不動産を贈与登記する際の具体的なステップを説明します。

1.登記事項証明書を取得する

まずは登記事項証明書を取得してください。贈与契約書や登記申請書の作成に不動産の詳細な情報が必要になるからです。登記事項証明書は、法務局窓口・郵送のほかにオンラインでも取得可能です。万が一、名義上の住所や氏名が、結婚などで異なっている場合は、贈与による所有権移転登記の前に、氏名変更登記や住所変更登記が必要になります。

2.添付書類を集める

贈与者が用意するもの(贈与する側)

- 印鑑証明書(発行から3か月以内)

- 固定資産評価証明書

- 登記済権利証または登記識別情報通知

受贈者が用意するもの(贈与を受ける側)

- 受贈者の住民票の写し

3.贈与契約書を作成する

贈与契約書は、自分たちで作成します。最低限次の項目は記載してください。

- 贈与者と受贈者の情報:名前、住所

- 贈与の対象となる不動産:所在、地番、地目、面積など

- 日付:贈与契約書を作成した日付と具体的な贈与実施の日付

贈与契約書は2通作成します。贈与者と受贈者の実印を押印し、双方が1通ずつ保管します。

4.登記申請書を作成する

登記申請書は不動産登記を法務局に申請する際に必要な書類です。この書類に登録免許税の金額に応じた収入印紙を貼付する必要があります。前述した通り、贈与での登録免許税は不動産の固定資産税評価額の2%です。

5.法務局へ贈与登記の申請をする

法務局へ贈与登記の申請を行います。登記申請は、書面またはオンライン申請のいずれかで行います。以上で自宅の贈与は完了します。ただ、これらの登記申請は一般の人には若干難しい手続きになるので、費用はかかりますが司法書士に依頼した方が良いかもしれません。

おしどり贈与を適用するには贈与税がゼロでも贈与税申告

「おしどり贈与」の結果、贈与税が0円だとしても、贈与税申告が必要です。

申告期限

贈与を受けた翌年の2月1日から3月15日までの間に、税務署に贈与税の申告書を提出する必要があります。この期限を過ぎると、加算税や延滞税が発生する可能性があります。

申告書の作成

贈与税の申告書は、国税庁のウェブサイトからダウンロードすることができます。申告書には、贈与の内容(贈与された財産の種類や評価額)を詳細に記載する必要があります。贈与のやり方や申請書類の書式のダウンロードは国税庁のこちらのページを参照してください。

必要書類

贈与税の申告には、以下の書類が必要となります。

- 居住用不動産の登記事項証明書:申告書に不動産番号等を記入する、または不動産番号等が記載された書類を提出すれば、登記事項証明書の原本提出は不要

- 受贈者の戸籍謄本または抄本:居住用不動産または現金贈与を受けた日から 10 日以降に作成されたもの

- 受贈者の戸籍の附票の写し:居住用不動産または現金贈与を受けた日から 10 日以降に作成されたもの

- 居住用不動産を評価した固定資産税の評価明細書:現金ではなく居住用不動産の贈与を受けた場合のみ

税務署への提出

作成した申告書と必要書類を揃えて、所轄の税務署に提出します。提出は、郵送または電子申告(e-Tax)で行うことができます。

おしどり贈与の注意点

同じ配偶者で使えるのは一度だけ

同じ配偶者からの贈与で適用できるのは一度だけです。再婚して異なる配偶者から贈与を受けた場合適用可能ですが、20年以上の婚姻期間が必要なので、二回使うということは、ほとんどないのではないでしょうか。

子供がいる場合は二次相続のことも考慮

まず二次相続について説明します。例えば先に父が亡くなり、その後数年して母が亡くなったとします。父が亡くなって発生する相続が一次相続で母のときの相続が二次相続になります。おしどり贈与を検討する際には、「二次相続」のことも併せて考慮する必要があります。おしどり贈与で贈与するということは、一方の配偶者の財産が増えるということなので、親が二人とも死亡後の相続も含めて考えないと、一次相続で相続税が安く済んでも、二次相続とトータルで見たら逆に高くついていた、というパターンもありえます。相続は最終的には次の世代に財産を引き継いでいくものですから、節税を考える場合は家族が払う税金が総額でいくらなのか試算する必要があります。

おしどり贈与は使うべき?

おしどり贈与を利用すべきかどうかはケースによって異なります。

相続時には配偶者の税額軽減や小規模宅地の特例がある

将来の相続税の節税だけが目的でおしどり贈与の利用を考えているなら、少しおちついて考え直しましょう。下記の特例で、配偶者は税制面では相続時にかなり優遇されるので、下手な贈与は必要ないケースが多いからです。それどころか贈与税に登録免許税などの他の税や登記を依頼した場合の司法書士の報酬などを合わせた金額でみると、贈与した方が支出が増えるケースさえあります。利用する場合は、事前のシミュレーションが必須でしょう。

配偶者の税額軽減

これはその名の通り、相続時に配偶者が優遇される特例です。この特例では、配偶者が相続する財産が1億6,000万円以内なら相続税はかかりません。1億6,000万円を超えたとしても、法定相続分までなら配偶者は課税されません。この控除により、相続時に配偶者に対しては相続税が全く課税されないケースも多くあります。

小規模宅地等の特例

小規模宅地特例は相続時に使える特例で、相続税の対象となる自宅の土地の評価額を大幅に下げることができ、相続税を抑えることができます。色々と細かい条件が設定されていますが、この特例の適用で相続税がゼロになる不動産も少なくありません。この特例はあくまで相続時に使えるものなので、贈与では適用できません(本記事では小規模宅地等の特例について詳細は割愛します)。

おしどり贈与を活用すべきケースとは?

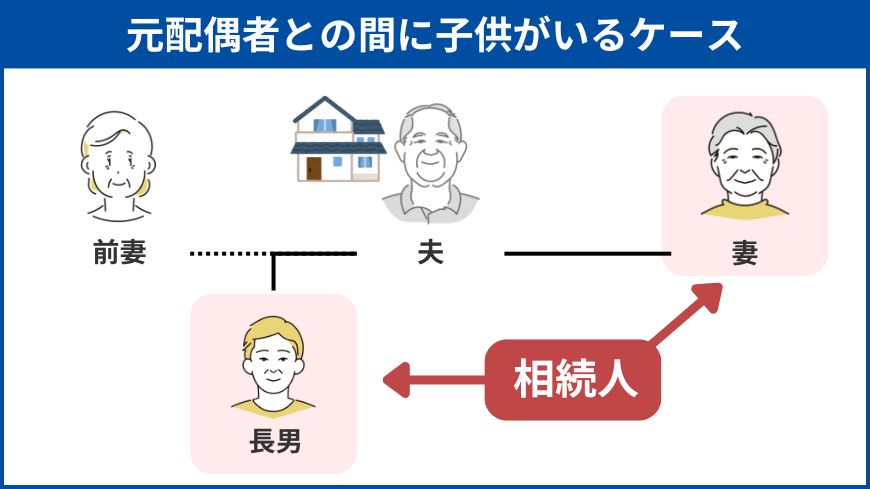

相続でもめそうな家庭は積極的に検討するに値します。配偶者と子の関係が悪かったり、元配偶者との間に子がいる場合などは、生前に妻の住居を確保するために贈与しておいた方が良いでしょう。

元配偶者との間に子がいるケースが少しイメージしにくいかもしれないので、少し詳しく説明します。例えば前妻との間に息子がいる夫が亡くなったら、現在の配偶者と前妻との間の息子が相続人になります(前妻は相続人になりません)。もし相続財産が自宅しかない場合、その息子が自身の相続分を主張してきたら、争いになる可能性が高いです。

まとめ

最大で2,000万円までの贈与が非課税と聞くと、とてもお得に聞こえる「おしどり贈与」。それに惑わされて、安易に制度を利用して贈与を進めると、うっかり損しかねません。おしどり贈与は節税対策のためでなく、配偶者のために、相続争いが起こらないようにしておくための制度として活用する方がよいと思います。