延滞税や加算税は、相続税などの国税を申告・納付する際に遅れや不備があった場合のペナルティとして、本税に附帯する形で課せられます。「附帯税」ともいいます。

延滞税は納付が遅れた場合に、加算税は無申告や申告の不備があった場合にペナルティとして課せられる税金です。本税(相続税)を納める際に一緒に納税しなくてはならず、税負担が大きくなります。延滞税や加算税などのペナルティを受けることなく相続税の申告・納付を終わらせたいところ。

この記事では相続税における延滞税・加算税がいくらかかるのか、その税率や計算方法ついて解説します。また、免除されるケースや、延滞税・加算税を課されないための対策についても解説します。

相続税の「延滞税」とは

延滞税は、納付の遅れに対するペナルティです。相続税の場合は「法定納期限(法律上の納付の期限)」の翌日から完納するまでの日数に応じて課税されます。

相続税の法定納期限は、相続税申告の期限と同じで、被相続人(亡くなった人)の死亡日の翌日から10か月以内です。この法定納期限内に相続税を税務署に納付しなければ、延滞税が発生します。

延滞税は未納の相続税額に対して「年率」を用いて計算され、相続税の納付が遅れるほど延滞税の額は大きくなります。借金の利息をイメージするとわかりやすいかもしれませんね。

相続税の延滞税はどんなケースで発生する?

以下のようなケースです。

- 期限後に申告(申告期限後に相続税を申告すること)を行った場合

- 申告期限内に相続税申告を行ったが、相続税の納付が遅れてしまった場合

- 申告内容に誤りがあり、期限後に修正申告を行った場合

1つ目は例えば忘れていたり後回しにしたりした結果、申告も納付も期限内に間に合わなかったケースです。2つ目については申告はしたものの納税資金が準備できずに、期限後の納付になってしまうケースなどが考えられます。

3つ目は期限内に相続税を申告・納付できたものの、期限後に申告内容の誤りが見つかり(自分で気づくか、税務調査で発覚する)、修正申告が必要になる場合です。修正申告とは一度申告した相続税の申告内容に誤りがあった場合(例えば少なく申告していた場合など)に申告内容を修正する手続きのことです。

このように、法定納期限後に相続税を納付すると延滞税が発生します。

延滞税の税率はどのくらい?

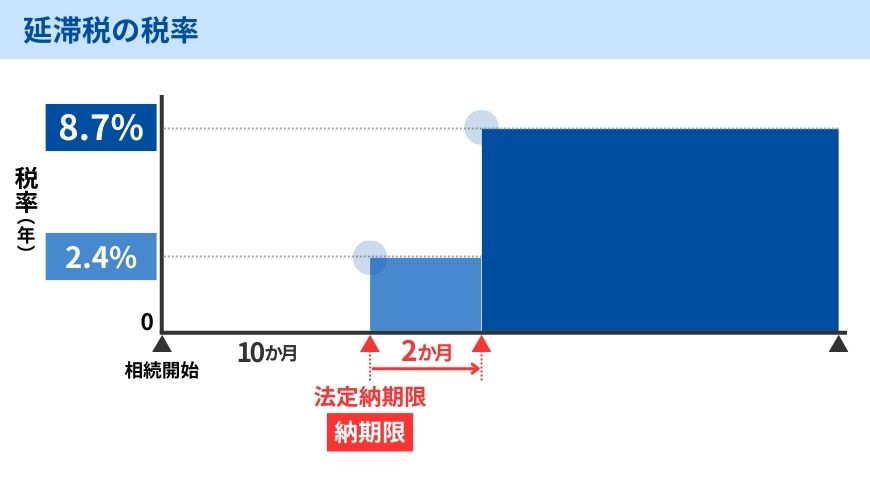

延滞税の税率は納付が遅れた期間に応じて2段階で課せられます。

- 納期限の翌日から2か月※を経過する日まで:年2.4%

- 納期限の翌日から2か月※を経過した日以後:年8.7%

※暦に従って計算するので月によって日数が変わります

※「納期限」と「法定納期限」の違いは後ほど解説します

最初のうちは低めの年2.4%の税率が適用されますが、納期限の翌日から2か月後を境にして以降はより高い年8.7%の税率が適用され、延滞税の税率は約6%も高くなります。

延滞税は日割りで計算され、相続税の納付が長引くと、日に日に延滞税額が大きくなります。もし法定納期限を過ぎて相続税を納付していないなら、1日でも早い納付を目指してください。。

ちなみに「納期限の”翌日”」とあるのは延滞税などの国税は期限を考えるときに初日をカウントしない、初日不算入の原則があるためです。

ポイント|延滞税の税率は変わることがある?特例が適用されて低いレートになっている?

先ほど、延滞税の税率は納期限の翌日から2か月※を経過する日までは年2.4%、納期限の翌日から2か月を経過した日以後は年8.7%と紹介しました。

そもそも延滞税の税率は原則、納期限の翌日から2か月を経過する日までは年7.3%、2か月を経過した日以後は年14.6%であり、今は特例で低いレートに抑えられています。昨今の低金利の状況をふまえると延滞税の税率が市中金利とかけ離れてしまうためです。

延滞税の割合は特例で以下のように決められています。

- 納期限の翌日から2か月を経過する日まで:「年7.3%」と「延滞税特例基準割合(令和6年は年1.4%)+1%(2.4%)」のいずれか低い割合

- 納期限の翌日から2か月を経過した日以後:「年14.6%」と「延滞税特例基準割合(令和6年は年1.4%)+7.3%(8.7%)」のいずれか低い割合

よって、納期限の翌日から2か月を経過する日までは「2.4%」、納期限の翌日から2か月を経過した日以後は「8.7%」の割合が適用されます。

なお「延滞税特例基準割合」は毎年国が見直しを行っており、延滞税の税率が変わることがあるので、本年の延滞税の税率を必ず確認するようにしてください。

※本記事では令和6年の延滞税を取り扱います

延滞税の計算方法はどうやって計算する?

延滞税の税率をもとに延滞税がどうやって計算されているのかご紹介します。

ステップ1:どのくらい納付が遅れているか、延滞税が適用される期間を確認する

延滞税は、納付の遅れに対するペナルティなので、本来納めるべきだった日(納期限)から何日遅れているかを知る必要があります。

また次のような場合、延滞税の税率が適用される期間が変わるのでご注意ください。

申告期限内に相続税申告を行ったが、納付が遅れた場合

納付だけが遅れた場合、納期限は先述の法定納期限です。法定納期限の翌日から2か月間は年2.4%、それ以降は年8.7%が適用されます。

納期限は基本的には法定納期限となりますが、以降で紹介する場合は納期限が法定納期限と異なります。

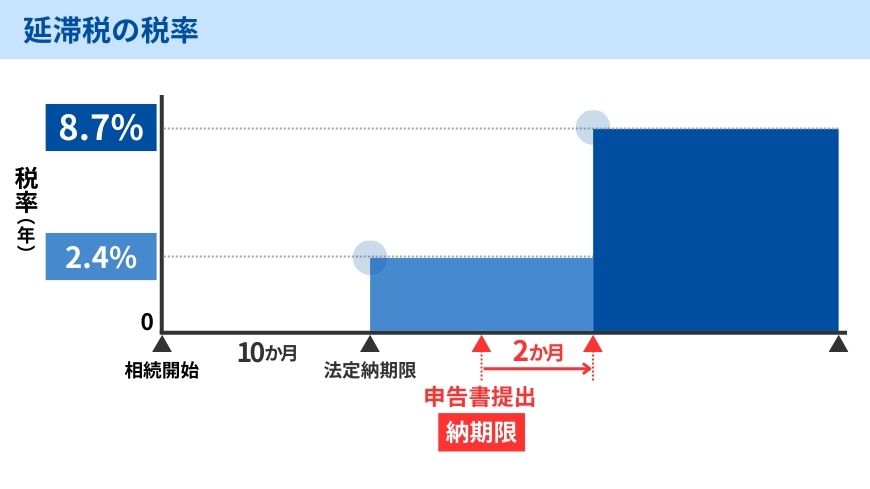

期限後申告・修正申告を行った場合

期限後申告・修正申告を行った場合は、期限後申告・修正申告の申告書を提出した日が納期限です。納期限までの期間と納期限の翌日から2か月間は年2.4%、それ以降は年8.7%の延滞税がかかります。

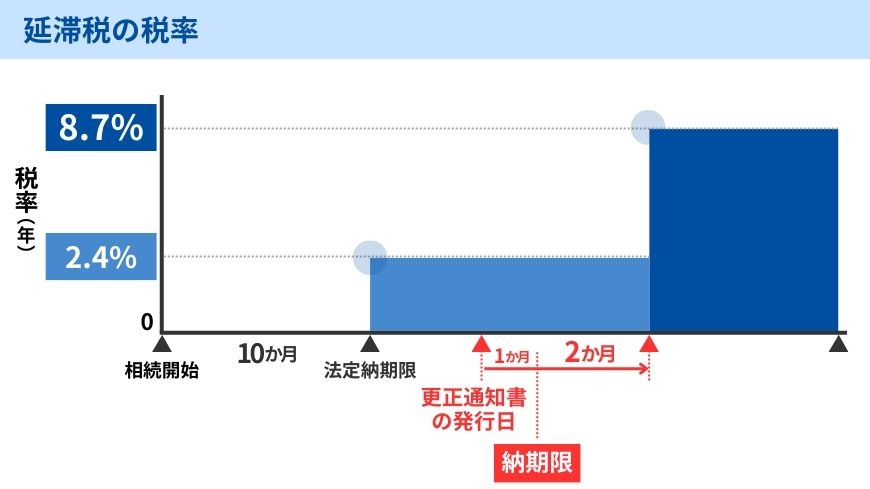

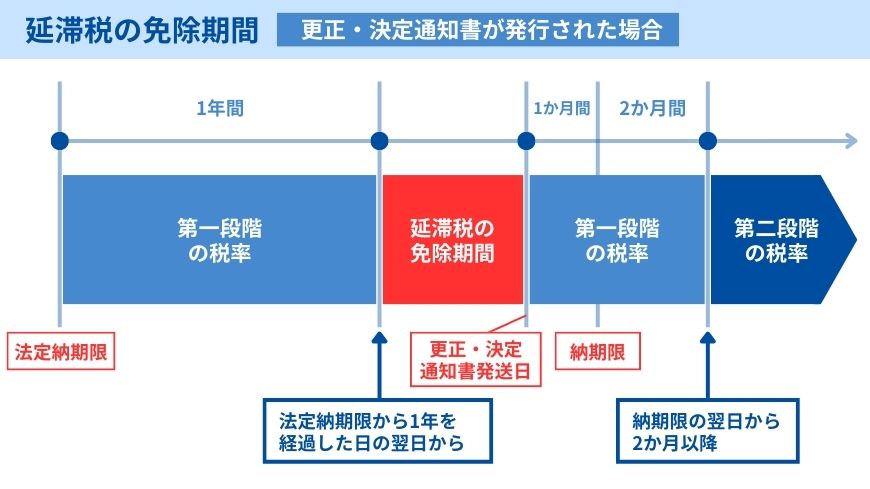

税務署による更正・決定を受けた場合

更正・決定とは、税務署が税務調査を行い、申告内容に誤りがあるときに税務署が行う処分のことです。更正・決定を受けて納付する場合、「更正通知書(税務調査後に発行)の発行日から1か月後の日の翌日」が納期限です。納期限までの期間と納期限から2か月間は年2.4%、それ以降は年8.7%の延滞性がかかります。

ステップ2:相続税の端数切り捨てをする

延滞税を計算するにあたり、納付すべき相続税の金額から10,000円未満の端数を切り捨てます。納付すべき相続税の額が10,000円に満たない場合は端数として切り捨てるため、延滞税は発生しません。

ステップ3:2段階で延滞税を計算する

延滞税には2つの税率があるので、2段階に分けて税率を計算します。

| ①納期限の翌日から2か間の延滞税 | 納めるべき相続税の金額×納期限の翌日から2か月を経過する日までの税率(2.4%)×納期限の翌日から2か月を経過する日までの日数※÷365日で計算。1円未満の端数は切捨て。 ※納期限が法定納期限ではない場合、法定納期限の翌日から納期限までの日数を加える |

| ②納期限の翌日から2か月超の延滞税 | 納めるべき相続税の金額×納期限の翌日から2か月を経過した日以後の税率(8.7%)×2か月を経過した日の翌日以後の日数÷365日で計算。1円未満の端数は切捨て。 |

ステップ4:合算して、100円未満の端数を切り捨てる

ステップ3で計算した①と②を合算して延滞税を計算します。延滞税の金額に100円未満の端数があるときは端数を切り捨てます。

計算した結果、延滞税全額が1,000円未満の場合は全額を切り捨てとなり、延滞税は発生しません。

延滞税の計算例で理解しよう

言葉で説明されてもなかなかイメージしづらいと思うので実際に計算してみます。

納めるべき相続税額は1,000万円で、申告期限内に申告はできたが納付だけが遅れた(法定納期限は4/1、実際の納付日は7/1)というケースを考えます。

| ①納期限の翌日から2か間の延滞税 | 1,000万円×2.4%×61日(4/2〜6/1)÷365日≒40,109円※1円未満の端数は切捨て |

| ②納期限の翌日から2か月超の延滞税 | 1,000万円×8.7%×30日(6/2~7/1)÷365日≒71,506円※1円未満の端数は切捨て |

| ①+② | 40,109円+71,506円≒111,600円※100円未満の端数は切捨て |

このケースでは111,600円が延滞税となります。

延滞税には計算期間の特例(免除期間)がある

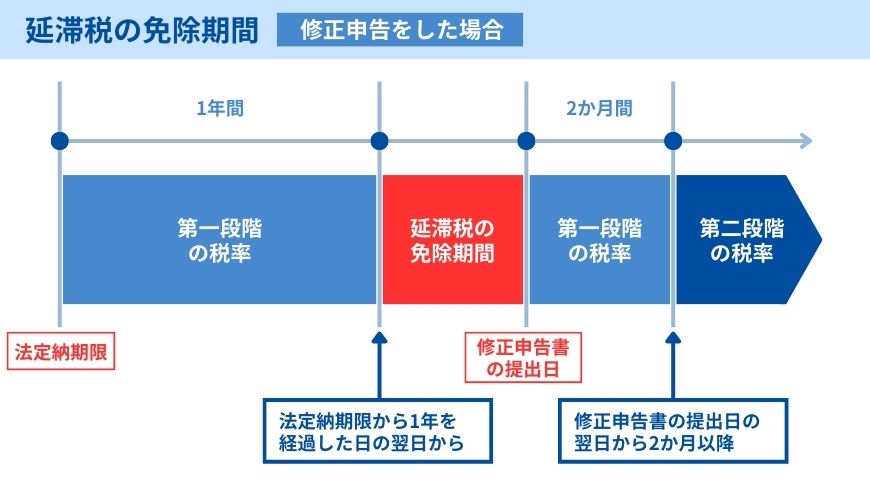

法定納期限後2〜3年ほど経っているような場合、特例によって延滞税の計算期間から一定期間が免除されることがあります(国税通則法第61条)。延滞税の計算で一部の期間を除外することができるため、延滞税の負担を軽減できます。

なぜ特例が設けられたのでしょうか?税務署は法定納期限後、数年経ってから、税務調査を行って申告内容の誤りを指摘することがあります。法定納期限から年月が経っていると修正申告を行う場合に多額の延滞税が発生することに配慮して延滞税の計算期間から一部期間を免除する特例が設けられました。

特例が適用されるのは以下のような場合です。

自主的に修正申告をした場合に免除期間あり

自主的に修正申告をした場合には、法定納期限から1年後の翌日から修正申告を行った日までが延滞税の計算期間から免除されます。

税務署による更正・決定を受けた場合にも免除期間あり

法定納期限から1年後の翌日から更正通知書が発行された日までが延滞税の計算期間から免除されます。

延滞税自体が免除されることはある?

延滞税自体を直接的に免除する方法はありません。ただし、相続税の納付期限が延長されることで、延滞税の起算日が後ろ倒しになる(その間は延滞税が発生しない)ことはあります。

相続税の納付期限が延長されるのは「災害その他やむを得ない理由」がある場合です(国税通則法第11条)。どのような場合が該当するのでしょうか。

相続税の納付期限が延長される「災害その他やむを得ない理由」とは

「災害その他やむを得ない理由」に該当するのは、例えば以下のようなことがあった場合です。

- 地震、暴風、豪雨、豪雪、津波、落雷、地滑りなどの災害

- 火災、火薬類の爆発、ガス爆発、交通途絶など人為的な災害

- 納付する方が重傷病にかかったり、電子申告システムのトラブルが起こったりなどと、自分には責任がない(やむを得ない)事実

どうやって期限の延長を申請する?

税務署に「災害による申告、納付等の期限延長申請書」を提出します。提出のタイミングは相続税の納付期限を過ぎた後でも可能ですが、「やむを得ない理由がやんだ後相当の期間内」である必要があります。「やむを得ない理由」があってから1か月程度です。手続きができるようになった時点でできるだけ早く申請しましょう。詳細は国税庁のサイトをご覧ください。

どのくらい期限が延長される?

「やむを得ない理由」がやんだ日から2か月以内で納付期限が延長されます。相続税の納付期限が延長されるので、その間は延滞税が発生しません。当たり前ですが、納付期限が延長されても申告が遅れれば延滞税が発生します。相続税の納付期限が延長となった場合は申告書を提出した日が起算日(納期限)となります。

延滞税を未納のまま放置するとどうなる?時効は?

本税である相続税には時効があり、相続税が時効を迎えるとともに附帯税である延滞税も時効を迎えると考えられます。

相続税の時効は申告期限(被相続人の死亡日の翌日から10か月以内)から5年で、悪質な行為(隠ぺいや仮装)があった場合は7年です。したがって、延滞税の時効も同様に5年もしくは7年と考えることができます。

「相続税の時効を迎えるまで(最長7年間)放置し続ければいいのでは?」と考えるかもしれません。ところが税務署は相続税の申告漏れなどをある程度把握できます。

例えば、相続税法第58条により、税務署は死亡の事実を遅くとも死亡日から2ヶ月以内には知ることができます。加えてKSK(国税総合管理)システムで、納税者の申告に関する全情報を一元管理しており、被相続人の名前で紹介すれば相続財産の状況などを容易に把握できます。

時効を迎える前にほぼ確実に税務署から指摘が入るので、相続税(延滞税)を未納のまま放置は不可能とお考えください。

相続税の「加算税」とは

相続税のペナルティは延滞税だけではなく「加算税」もあります。加算税は相続税申告に不備があったことに対するペナルティです。以下の3種類があります。

- 無申告加算税

- 過少申告加算税

- 重加算税

加算税も延滞税同様に附帯税で、本税(相続税)の納付時に課せられます。詳しく解説していきます。

「無申告加算税」

相続税は申告期限(被相続人の死亡を知った日の翌日から10か月以内)までに申告しなくてはなりません。相続税が発生すると知っていながら期限までに相続税を申告しなかった場合はもちろん、相続税が発生すると知らずに申告をしなかった場合にも無申告加算税が課税されます。以下は無申告加算税の加算税の税率です。申告するタイミングや相続税額で適用される税率が異なります。

| 相続税額 | |||

| 50万円以下 | 50万円超300万円以下 | 300万円超 | |

| 税務調査の事前通知前に自主的に申告 | 税額に関わらず、一律5% | ||

| 事前通知後、税務調査前に申告 | 10% | 15% | 25% |

| 税務調査後に申告 | 15% | 20% | 30% |

※過去5年以内に相続税で無申告加算税・重加算税を課されたことがある人は上記税率にさらに10%加算される

無申告加算税は本税を「50万円以下」「50万円超300万円以下」「300万円超」の部分に分け、それぞれに対応する税率をかけて計算します。例えば納めるべき相続税額が1,000万円で、税務調査後に申告した場合を考えます。

| 相続税額1,000万円 | |

| 50万円以下 | 50万円×15%=7万5千円 |

| 50万円超300万円以下 | 250万円×20%=50万円 |

| 300万円 | 700万円×30%=210万円 |

| 計 | =267万5千円 |

先ほどの表の通り、無申告加算税は税務調査後に申告した際に高い税率が課されます。

事前通知とは税務署から税務調査を実施する旨が事前に連絡されることです。では、税務調査はいつ実施され、事前通知はいつ来るのでしょうか?目安は以下の通りです。

| 税務調査 | (税務調査があるとすれば)一般的には申告した年の秋頃、あるいは翌年の秋頃に実施 |

| 事前通知 | 一般的には税務調査の2,3週間前にある |

もちろん例外的に税務調査の時期が早まる可能性もあります。もし申告期限を過ぎて相続税申告をしていないのであれば、早めに申告を済ませましょう。

なお、災害の発生、交通や通信の途絶など正当な理由があると認められた場合は無申告加算税は課されません(参考:国税庁)。

「過少申告加算税」

本来納めるべき税額より納付した税額が少ないこと(過少に申告していたこと)が発覚した場合、修正申告を行い、その差額を追加で税務署に納めなくてはなりません。修正申告の際に追加で納める税額に対して過少申告加算税が課せられます。故人の財産の存在を知らず、後から財産が見つかった場合でも過少申告加算税が課せられるので注意しましょう。

無申告加算税と似ていて、申告するタイミングで税率が異なります。

| 納付した税額と50万円のいずれか多い方を超えない部分 | 納付した税額と50万円のいずれか多い方を超える部分 | |

| 税務調査の事前通知前に自主的に申告 | なし | |

| 事前通知後、税務調査前に申告 | 5% | 10% |

| 税務調査後に申告 | 10% | 15% |

言葉で説明されると混乱すると思うので実際に計算してみましょう。以下の例で考えてみます。

- 納付した税額が500万円だった

- 本来納めるべき税額が1200万円だった(700万円過少に申告・納付していた)ことが発覚した

- 税務調査後に修正申告を行った

修正申告の際に追加で納める税額は、本来納めるべき税額である1200万円から納付した500万円を引いた増差額700万円です。この700万円に対して過少申告加算税が課せられます。

次に「納付した税額と50万円のいずれか多い方」を考えます。納付した税額は500万円なので「500万円」となります。

税務調査後に申告しているので以下のように税率が適用されます。

| 500万円を超えない部分 | 500万円を超える部分 | |

| 税務調査後に申告 | 10% | 15% |

税率をもとに以下のように計算されます。

| 増差額700万円 | |

| 500万円を超えない部分 | 500万円×10%=50万円 |

| 500万円を超える部分 | 200万円×15%=30万円 |

| 計 | 80万円 |

なお、過少申告加算税も無申告加算税と同様に災害の発生、交通や通信の途絶など正当な理由があると認められた場合は課されません(参考:国税庁)。税務調査の事前通知前に自主的に修正申告をすれば過少申告加算税は課されないので、過少申告に気づいたらなるべく早めに修正申告の準備をしましょう。

「重加算税」

税務署から過少申告や無申告を疑われて税務調査となった際に、隠ぺい(財産隠し)や仮装(書類偽装)といった悪質な行為が確認されると、過少申告加算税・無申告加算税に代わって「重加算税」が課税されます。

| 税率 | 計算式 | |

| 重加算税(過少申告) | 35% | (本来納めるべき税額 – 納付した税額)×35% |

| 重加算税(無申告) | 40% | (本来納めるべき税額)×40% |

※過去5年以内に相続税で無申告加算税・重加算税を課されたことがある人は上記税率にさらに10%加算される

一律で重い税率が適用されてしまいます。さらに重加算税が課せられると、先ほどの「延滞税の計画期間の特例」が適用されませんのでご注意ください。

相続税申告で延滞税・加算税を課されないために!対策は?

相続税申告でペナルティを受けると、数十%税負担が増えてしまいます。相続税申告でペナルティを受けないためには、次のような対策が効果的です。

手続きが難しいと感じたら早めに専門家に相談する

「相続税に関する知識がなくて思うように手続きが進まない」「財産の評価が難しい」「相続税の計算が難しい」など、苦戦を強いられ、手続きに時間がかかる場合も多いです。

期日通りに相続税の申告・納付できない場合は無申告加算税・延滞税が課せられ、計算ミスで過少に申告していた場合は過少申告加算税が課せられます。

手続きが難しいと感じたら、早めに税理士などの専門家に相談しましょう。

延納を利用する

相続税申告はできても、期日までに納付ができないパターンがあります。例えば、相続した財産が不動産ばかりで現金が少ない場合です。そうした場合に納税資金の準備に苦戦して、申告はできても納付が遅れることがあります。短期的に納税資金を準備するのは容易ではありません。期日までに納付することが難しいと感じたら、延納の利用を検討しましょう。

延納を利用すると納付期限を最長20年まで伸ばすことが可能です。延納期間中は相続税を年払いで少しずつ納付することができますが「利子税」(融資の利息のようなもの)が発生します。詳細や税率については国税庁のページをご覧ください。

特例が適用されて相続税がかからない場合でも申告する

「配偶者の税額軽減」や「小規模宅地等の特例」を利用することで、相続税をゼロ円にできることができます。相続税を納付する必要はありませんが、相続税申告は必須です。相続税の申告書を提出しない限り、これらの特例の適用は認められないためです。後から税務署に指摘されると無申告加算税・延滞税が課せられてしまいます。特例が適用されて相続税がかからない場合でも必ず申告しましょう。

まとめ 相続税の延滞税・加算税について

相続税のペナルティとして以下の4つを紹介しました。

| 延滞税 | 納付の遅れに対するペナルティであり、相続税の場合は法定納期限の翌日から完納までの日数に応じて課せられる |

| 無申告加算税 | 申告期限内に申告をしなかった場合に課せられる |

| 過少申告加算税 | 申告した納税額が過少であった場合に課せられる |

| 重加算税 | 申告内容に仮装や隠ぺいなどがあった場合に課せられる |

上記の通り、期限内に、かつ、正確に申告・納付すればペナルティは課せられません。ところが相続税の申告・納付は人生で何度も経験する手続きではありませんので、ミスも当然あり得ます。先述の通りですが、相続税の申告・納付に不安を感じたら、早めに専門家に相談しましょう。