まず「相続税」について説明すると、亡くなった方から預金や不動産などの遺産を相続した際に、受け取った遺産にかかる税金のことです。相続税を納める義務があるのは、亡くなった方から遺産を受け取った方です。

相続税は「申告納税方式」を採用しており、遺産を受け取った方が自分で相続税の金額を計算して税務署に申告し、納税する必要があります。

ただ、相続税申告が必要かどうかは相続内容によって変わります。まずは判定するところから始めましょう。

相続税申告の判定方法について

相続税申告が必要かどうか判定するにはまずは基礎控除額を理解する必要があります。基礎控除額とは「非課税枠(税金がかからない枠)」のことです。相続においては一定の相続財産の額まで、基礎控除額として税金がかかりません。つまり、基礎控除額以内に相続財産の額が収まっている人は相続税申告が発生しません(基礎控除額を超えていたとしてもその他の特例などでゼロになることもあります)。では、基礎控除の計算方法を見ていきましょう。

基礎控除額の計算の仕方

相続税の基礎控除額は法律で「一律〇円」などと決められているわけではなく、相続ごとに都度「3,000万円 + 600万円 × 法定相続人の数」で計算します。

例えば、法定相続人が被相続人(亡くなった方)の妻、息子の計2人の場合の基礎控除額は、3,000万円 + 600万円 × 2人 = 4,200万円となります。この場合、遺産の総額が4,200万円以下なら相続税の申告は不要です。逆に遺産の総額が4,200万円を超える場合は相続税の申告が必要です。

法定相続人とは、親族の中でも被相続人の遺産を相続する権利を持つ人たちのことです。被相続人の配偶者(常に相続人となる)、子ども(第一順位)、両親・祖父母(第二順位)、兄弟姉妹(第三順位)に権利があります。法定相続人について知りたい方は以下の記事をご覧ください。

遺産の総額について

基礎控除額を超えているかどうか正確に判断したいなら、すべての遺産を把握して評価額を算出し、遺産の総額を正確に算出する必要があります。相続税申告が本当に必要かどうか判断したいなら「自分で相続税を申告・納付する流れ」まで読み飛ばしていただければと思います。

基礎控除額を超えても、「特例」や「控除」の適用で相続税が発生しない場合もある

相続税を負担することで相続人の生活が苦しくなったり、住む場所が無くなってしまったりしないように、特例や控除があります。特例や控除を適用することで、相続税額を抑えることができます。

まずは主な特例や控除を紹介します。

| 概要 | |

| 小規模宅地等の特例 | 自宅の敷地など一定要件を満たす土地の評価額を最大で80%減額できる制度 |

| 配偶者の税額軽減 | 亡くなった方の配偶者が相続した財産について、1億6千万円か法定相続分相当額のどちらか多い方まで相続税が課税されない制度 |

| 農地の納税猶予の特例 | 農業を営んでいた方が亡くなり、その農地を相続した人が跡を継いで農業を続ける場合に、一定の相続税額の支払いを猶予する制度 |

| 寄付金控除 | 相続した財産を国や地方公共団体などに寄付した場合、その財産の相続税が非課税となる制度 |

| 未成年者控除 | 相続人が未成年の場合、満18歳になるまでの年数1年につき10万円で計算した額を相続税の額から差し引く制度 |

| 障害者控除 | 相続人が85歳未満の障害者の場合、満85歳になるまでの年数1年につき10万円(特別障害者の場合20万円)で計算した額を相続税の額から差し引く制度 |

| 相次(そうじ)相続控除 | 10年以内に相続が重なり被相続人に相続税が課されていた場合に、税負担を一部軽減する制度 |

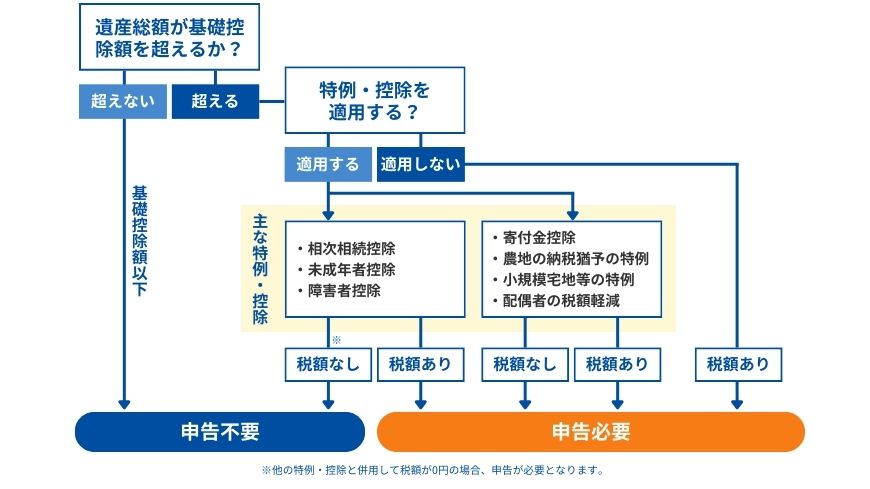

こうした特例や税額控除を適用して相続税を計算した結果、相続税が発生しない場合があります。ただし、相続税申告をしないと適用されない特例や控除があるので注意しましょう。具体的には小規模宅地等の特例や配偶者の税額控除、農地の納税猶予の特例、寄付金控除が相続税申告が必要です。

分かりづらいと思うので、以下の図をご覧ください。

あなたは相続税申告が必要でしょうか?申告が必要な方は次章で流れを紹介しますのでぜひ参考にしてください。

自分で相続税を申告・納付する流れ

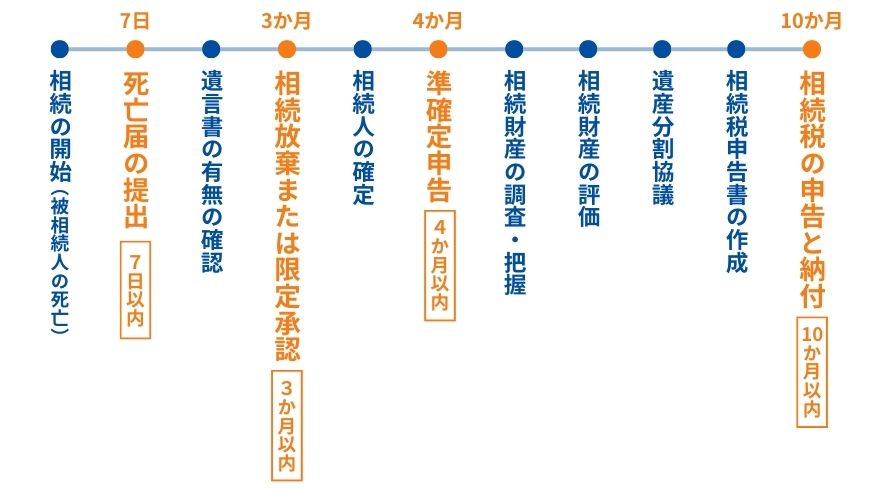

相続税申告は相続の開始(死亡)から相続税を納付するまで10か月以内に済ませなくてはいけません(期限については後で解説します)。要領良く進めていきましょう。

ステップ1:戸籍謄本を取り寄せる

被相続人の出生から死亡までのすべての戸籍謄本を取得します。戸籍謄本には被相続人の両親、兄弟姉妹、子などの情報が記載されています。婚外子や前夫・前妻との間に子供がいるケースもあるので、法定相続人を正確に把握するためにはきちんと戸籍謄本を取得して確認しておきましょう。

ステップ2:遺産を調査し、評価する

遺産には不動産(土地と建物)、金融資産(現預金や有価証券など)、動産(自家用車や宝石、貴金属、骨董品など)があります。これらはいわゆる「プラスの財産」です。反対に借金や未払金などの「マイナスの財産」もあります。

あなたが把握している財産がすべてとは限りません。被相続人の自宅で通帳や郵送物などを調べて財産の手がかりを見つけます。特に以下の財産を見落としやすいです。

- タンス預金や金庫の中の現金などの手許(てもと)現金

- 名義預金(配偶者名義や子ども名義だが、実質的には被相続人が管理していた預金のこと)

- デジタル遺品(ネット銀行やネット証券、仮装通貨など)

もし相続税申告から漏れると、税務署から指摘され、追徴課税を受ける可能性がありますので入念に調査しましょう。

財産をすべて把握したら、今度は「評価」します。相続税を計算するためにはプラスの財産を評価して、金銭的価値(相続税評価額)を算出しなくてはなりません。評価の方法は国税庁の「財産評価基本通達」のルールに従います。評価方法は財産の種類により異なり、難解な財産評価基本通達を読み解きながら評価額を算出する必要があるので骨が折れます。財産評価についてわからないことがあれば税理士などの専門家にご相談ください。

ステップ3:遺産分割協議をする

遺産分割協議では、法定相続人全員で財産をどのように分けるのか協議して決定します。協議で合意した内容をまとめた「遺産分割協議書」を作成し、法定相続人全員で署名・押印をします。なお、被相続人の遺言がある場合は遺産分割協議を行いません。基本的には被相続人の意思を尊重して遺言に基づいて遺産を分割します。

ステップ4:相続税を計算する

相続税は以下の流れで計算します。

- 1:遺産の評価額をすべて足し合わせて総額を計算する

- 2:債務(借金)やお葬式にかかった費用を引く

- 3:遺産の総額から基礎控除額を引き(先述の通り、基礎控除額以内なら相続税申告は不要)、「課税遺産総額」を求める

- 4:特例・控除の適用を検討する

- 5:課税遺産総額を法定相続分で一旦分配する

- 6:課税遺産総額に応じて定められている所定の税率をかけて相続税の総額を出す

- 7:相続税の総額を、実際に相続する割合で割りなおす

計算の仕方を説明すると長くなるので、詳しく知りたい方は以下の記事をご覧ください。

ステップ5:相続税申告書を作成する

相続税を税務署に申告するには「相続税申告書」が必要です。相続税申告書は相続税額の計算過程で使われるすべての情報を記載して税務署に提出する書類で、第1表から第15表まであります。第1表の記入は必須で、第2表以降は必要なものだけ記入すれば大丈夫です。相続税の申告書については後ほど解説します。

ステップ6:相続税の申告に必要な書類を集める

相続税の申告には相続税申告書以外にもさまざまな書類が必要です。「戸籍」や「遺産分割協議書(または遺言書)」だけではなく、相続する財産によって異なる書類が必要になり、膨大な書類を集めなくてはいけません。相続税申告の必要書類についても後で解説します。

ステップ7:相続税申告書を税務署に提出する(相続税申告をする)

相続税申告書と必要書類をそろえて税務署に提出し、相続税を申告します。相続税の申告先は最寄りの税務署ではなく、被相続人の住所地を管轄する税務署です。

例えば、福島県郡山市に住む母親が亡くなり、東京都新宿区に住む子供が相続税を申告する場合、最寄りの新宿税務署ではなく、福島県郡山市を管轄する郡山税務署で相続税を申告します。

被相続人の住所地を管轄する税務署は国税庁のサイトで検索できます。相続税申告書は税務署窓口か郵送で提出します。令和元年からはe-taxによる電子申告も可能となりました。

ステップ8:相続税を税務署に納付する

税務署に相続税の申告書を提出したら終わりではありません。相続税を納付しましょう。納付の際には税務署で取得できる納付書を使用しますのでもらっておきます(最寄りの税務署でOK)。相続税は税務署の窓口で納付できますが、金融機関の窓口でも納付できます。大金を持ち歩くのは危険なので、金融機関の窓口納付がおすすめです。

相続税申告書の入手方法と書き方

相続税申告書は国税庁サイト上でダウンロードするか最寄りの税務署の窓口で取得できます。相続税の申告書は数年に一度、様式が改訂されます。基本的には最新の様式を使用するようにしてください。相続税申告書を入手したら、以下の順番で記入しましょう。

- ステップ1:第9表~第15表に相続財産について記入する

- ステップ2:第1表と第2表で相続税を計算する

- ステップ3:第4表~第8表で税額控除の金額を計算し、納付税額を算出する

相続税申告書は第1表から第15表まであり、各書で記入する内容が異なります。

相続税申告書の書き方は国税庁のサイト上でも紹介されています。相続税申告書の記入方法は記入か所が多いので別記事で詳しく解説したいと思います。

相続税申告の必要書類【一覧】

相続税申告時に必須の書類と「小規模宅地等の特例」や「配偶者の税額控除」といった制度を適用する際に必要な書類を紹介します。

| 必要書類 | ||

| 相続税申告時に必須の書類 | 番号確認書類 | マイナンバーを確認できる書類のこと。・マイナンバーカード・マイナンバー通知カード・住民票の写し(マイナンバーの記載があるもの) |

| 身元確認書類 | ・マイナンバー・運転免許証・パスポートなど | |

| 被相続人の戸籍 | 被相続人の出生から死亡までの戸籍謄本。被相続人のすべての相続人を明らかにするために必要。相続開始日(被相続人の死亡日)から10日後以降に作成されたもの。本籍地の役所か法務局で発行する。1通450円。なお、法定相続情報一覧図があれば戸籍の提出は不要。法定相続情報一覧図は法務局で必要書類と合わせて申出をすることで発行できる。 | |

| 遺言書・遺産分割協議書 | 遺言書がある場合は遺言書。遺言書がない場合は遺産分割協議書。いずれも写しでOK。自筆証書遺言の場合は家庭裁判所の検認が必要なので注意する。 | |

| 相続財産に関する資料 | 預金 | 残高証明書、通帳の写し、預金取引履歴など |

| 不動産 | 登記簿謄本、固定資産評価証明書、名寄帳、公図、賃貸借契約書など | |

| 有価証券 | 取引残高報告書、配当金支払通知書など | |

| 生命保険金や死亡保険金・退職金など | 死亡保険金支払通知書、生命保険証書、退職手当支払計算書など | |

| 債務 | 借入残高証明書、金銭消費貸借契約書、未納の租税公課の領収書、未払い金の領収書など | |

| 小規模宅地等の特例を適用する場合 | 印鑑証明書 | 相続人全員分が必要。 |

| 土地が特定居住用宅地等、特定事業用宅地等、貸付事業用宅地等のうちどれに分類されるかで準備書類が異なる。詳細は国税庁サイトへ。 | ||

| 配偶者の税額控除を適用する場合 | 印鑑証明書 | 相続人全員分が必要。 |

相続財産や適用する特例によって必要書類が異なるのでご注意ください。詳細は国税庁サイトをご覧ください。

相続税の申告・納付期限はいつ?

相続税の申告期限は法律で「相続の開始があったことを知った日の翌日から10か月以内」と定められています。「相続の開始があったことを知った日」は、基本的には「被相続人の死亡日」です。被相続人の死亡日の翌日を起算日として、10か月以内に相続税を申告しなければなりません。例えば被相続人の死亡日(死亡を知った日)が1月1日なら翌日の1月2日が起算日となり、そこから10か月後の11月1日が相続税の申告期限となります。相続税の納付期限も申告期限と同様です。申告期限や納付期限は特別な事情がない限りは延長できませんので期日までに納付まで行いましょう。相続税申告期限や納付期限について詳しく知りたい方は以下の記事をご覧ください。

なお、遺産分割協議がまとまらないなど期日までに相続税申告をするのが難しい場合もあります。そのような場合は「未分割申告」でいったん相続税を申告・納付し、後から修正するという方法をとることもできます。未分割申告については以下をご覧ください。

相続税を申告・納付しないまま申告期限を過ぎたらどうなる?

例えば「相続税が発生することを知らずに申告をしなかった」「相続税を払いたくなくてわざと納付をしなかった」といったケースです。申告期限を過ぎたらすぐに何か起こるわけではありませんが、いずれは税務署に無申告を指摘されるでしょう。税務署は「国税総合管理システム」などを活用することで国民の所得を把握することができ、相続税の無申告をある程度見抜けます。「一か八かで相続税申告をしない」という選択はしないようにしましょう。

もし申告期限後に税務署に指摘された場合は「期限後申告」が必要です。申告期限後に期限後申告をする際には、納付税額に加えて「無申告加算税」や「延滞税」というペナルティを支払う必要があります。相続税は必ず申告期限内に申告して納めましょう。

相続税を払えない場合どうしたらいい?

相続税の税率は10〜55%と高めに設定されています。相続税の課税対象には現金だけではなく、不動産や株式なども含まれ、相続税が高額になることがあります。「金銭一括納付」が原則となっており、納付時の負担が大きいです。残念ながら金銭的余裕がないことだけを理由に、納付期限を延ばすことはできません。もし納付期限までに相続税が払えない場合は次の3つの方法で対処します。

| 概要 | |

| 延納・物納を利用する | 延納は一定の要件を満たすことで相続税を分割払いできる制度。利用するなら相続税の申告期限までに申請が必要。ただし延納期間中は「利子税」が発生。延納でも金銭による納付が不可能である場合、物納を検討。物納は現金の代わりに不動産や有価証券などの現物で相続税を納める制度。 |

| 相続した不動産を売却する | 資産価値の高い不動産を相続後売却すれば、売却代金から相続税を支払うことができる。購入額よりも高く売れると譲渡所得税がかかるが、相続開始から3年10か月以内の売却なら、譲渡所得額を減額できる特例を使える可能性がある。ただし、希望価格で売れるか、申告期限までに売れるかはわからない。 |

| 金融機関から借り入れする | 延納の利子税よりも融資の利率が低い場合は検討。ただし納税を目的とした借入をする場合は、審査が厳しくなる傾向あり。 |

相続税額を間違えて申告・納付したらどうなる?

例えば、相続財産の漏れや相続財産の評価誤りなどによって、相続税の税額を誤ることもあります。「本来納めるべきだった税額より少ない場合」と「多い場合」とで対応が異なります。

本来納めるべきだった税額より少ない場合(過少申告)

相続税を過少に申告した場合、申告内容を修正し、不足額を納付する必要があります。申告期限前なら「訂正申告」、申告期限後なら「修正申告」を行います。不足額を納付する際には過少申告加算税などのペナルティが発生します。

なお、税務署が申告内容に誤りを見つけると「税務調査」が実施されます。調査により不足税額が判明した場合、申告内容の修正(修正申告)を求められます。

本来納めるべきだった税額より多い金額場合(払い過ぎ)

もし相続税の払い過ぎに気づいたら、法定申告期限から5年以内に「更正の請求」が必要です。更正の請求を行い、税務署に認められれば指定口座に還付金が振り込まれます。ちなみに、相続税を払い過ぎていても税務署は教えてくれません。

相続税申告で困っているが、相談先は税務署?

税務署でも相談ができます。相続税申告で困った時の相談先は次の通りです。

- 国税庁電話相談センター

- 税務署

- 税理士会

- 税理士事務所

国税庁電話相談センター、税務署、税理士会は相談に応じてくれますが一次受けのみです。相談後に税理士を紹介されるだけで、相続税申告まで対応してくれるわけではありません。相続税の申告を依頼したいなら、税理士事務所に相談しましょう。相談から相続税申告書の提出まで一気通貫で対応してもらえます。

ちなみに相続税申告のような税務業務は、司法書士や行政書士に相談することはできません。弁護士にも相談できますが、税理士登録のある弁護士に限られます。相続税申告を依頼したい場合は、基本的に税理士に相談するようにしましょう。

相続税申告は税理士に依頼する?

相続税申告の約86%※に税理士が関わっており、税理士に相続税申告を依頼する方が大多数です。自力で相続税を申告することも可能ですが、専門的な知識や経験が必要なので「難しい」と感じるはずです。それに正しい知識がないと申告漏れや評価の誤りにつながります。相続税申告の経験が豊富な税理士に依頼すると次のようなメリットがあります。

※令和4事務年度国税庁実績評価書 p,160 参考指標 2:税理士関与割合(所得税・相続税・法人税) 令和4年度

相続税申告を税理士に依頼するメリット

メリット1:相続財産を過大にも過少にも評価しない

相続財産の評価額によって相続税の金額が大きく変わります。少なく申告すれば当然税務調査の対象になりますし、市場価値より高く評価してしまうと相続税の払い過ぎにつながります。よって相続財産の評価は相続税申告において最も重要なプロセスです。しかしながら、相続財産の評価は非常に難易度が高いといわれています。なぜなら土地や建物、車、株式などで、それぞれに異なる評価の方法が定められているためです。特に土地や上場株式は評価が難しいです。

- 土地:評価の際に土地の形状によって補正をかけなければならない

- 上場株式:取引が毎日行われるので常に価格が動いており、どの時点の価値を評価額とするのか間違えずに評価する必要がある

こうした財産を間違えずに評価するためには、相続税申告に関する知識やノウハウが必要です。

必要以上に高く見積もって相続税を払いすぎたり、逆に不当に低く見積って過少申告を税務署に指摘されたりすることがあります。法律と経験に基づいて適正に財産を評価できる、税理士に依頼することをおすすめします。

メリット2:ケースごとに最適な節税対策を考えてくれる

相続する財産の種類や評価額、相続人の数などによって、相続税の節税対策は異なります。相続税申告の経験が豊富な税理士なら、ケースに応じて適切な節税対策を考えてくれるでしょう。

例えば「夫が亡くなり、妻とその子供が残された」というケースです。このようなケースでは、後に妻が死亡した時に発生する相続(二次相続といいます)まで見越して、相続内容を検討することが重要です。

二次相続では一次相続で使えた控除が使えないことや、相続人の数が少なくなることで、一次相続よりも相続税額が高くなります。

節税のためには一次相続の段階で配偶者にどれだけ相続させるかなど遺産の分け方を調整する必要があるのです。

また税制改正(税金に関する各種法律の改正)は毎年行われ、従来の節税対策が急に利用できなくなる可能性があります。税理士なら最新の法令に基づく、適切な節税対策を考えてくれます。

メリット3:相続税申告にかかる時間や手間を削減できる

「仕事や家事で忙しくて相続税申告をしている時間がない」という方は多いです。相続財産の評価や相続税申告書の作成など、相続税申告の中でも時間や手間がかかる工程をほとんど税理士に任せることが可能です。

また、相続税申告の必要書類は市役所や法務局、金融機関などで取得しますが、これらの窓口は基本的には平日の日中しか開いていません。仕事や家事で忙しいと書類の取得が難しいです。税理士に依頼すれば代わりに必要書類を収集してくれます。

相続税申告を税理士に依頼する際の費用

相続税申告を税理士に依頼すると税理士報酬が発生します。税理士報酬には「基本報酬」と「加算報酬」があります。基本報酬は税理士に依頼する際に基本的に発生する報酬のことで、相続財産の総額の0.5〜1.5%が相場です。例えば相続財産が総額で1億円の場合、税理士報酬額は50〜150万円となります。

加算報酬は「相続人の数が多い」「評価が難しい相続財産がある」など特定の事情がある場合に基本報酬に加算される税理士報酬のことです。 加算報酬がどのような場合に発生するかは税理士事務所ごとに異なるのであらかじめ確認しておきましょう。

相続税申告は自分で行うべき?それとも税理士に依頼するべき?

相続税申告を税理士に依頼するか、自分で相続税申告するかは次の4つの基準を目安に判断してください。

- 遺産総額が多い場合

- 土地や株式など評価が難しい相続財産がある場合

- 期限が迫っている場合

- 仕事や家事で忙しく、相続税申告の準備をするのが難しい場合

どれか1つでも満たした場合相続税申告の難易度が高い事案と思われますので、相続税申告を税理士に依頼することをおすすめします。相続税申告で税理士に依頼する際に知っておきたいことを以下の記事で詳しく解説していますのでぜひご覧ください。

まとめ:相続税申告はベストファーム税理士法人にお任せください

以下の流れで相続税を申告します。

- ステップ1:法定相続人を確定する

- ステップ2:遺産を調査し、評価する

- ステップ3:遺産分割協議をする

- ステップ4:相続税を計算する(遺産総額が基礎控除額に収まるなら相続税申告不要)

- ステップ5:相続税申告書を作成する

- ステップ6:相続税の申告に必要な書類を集める

- ステップ7:相続税申告書を税務署に提出する(相続税申告をする)

- ステップ8:相続税を税務署に納付する

もちろん自力で相続税を申告することもできます。ただし、申告漏れや評価の誤りなどによる相続税の払い過ぎや過少申告を防ぐためには、税理士に依頼した方が良いです。

ベストファーム税理士法人でも相続税申告のご相談を受け付けています。ベストファームグループでは18,000件を超える相続相談実績があり、ベストファーム税理士法人では1,000件を超える相続税申告実績があります。またグループ内に測量士なども在籍する専門チームがあるため、難易度が高い不動産の評価を得意としています。また司法書士や行政書士も在籍しており、相続税申告以外の相続の手続きもワンストップで対応いたします。相続税申告でお困りならぜひベストファームにご相談ください。