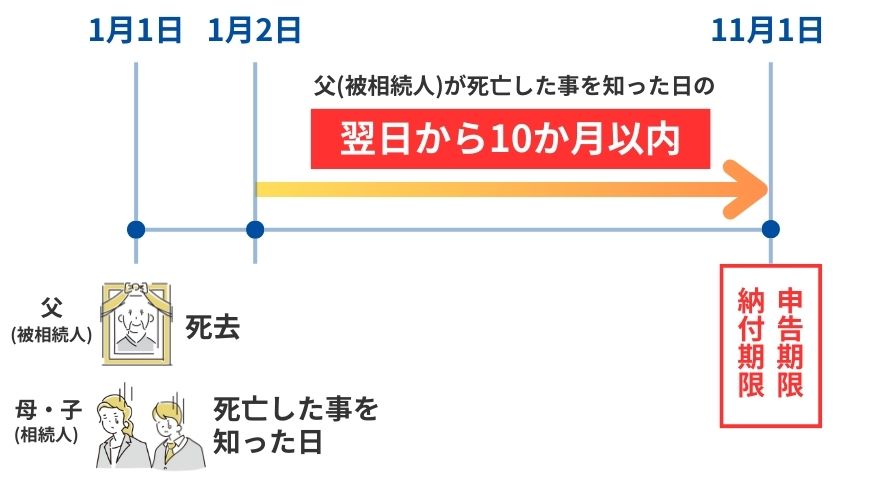

相続税の申告期限は、被相続人が死亡したことを知った日の翌日から10か月以内です。例えば、2024年1月1日に死亡した場合、翌日の1月2日を起算日として申告期限は10か月後の2024年11月1日となります。申告期限に間に合わないと「無申告加算税」や「延滞税」が課せられてしまいます。

この記事では申告期限のルール、間に合わなかった場合のペナルティ、スムーズに申告を終わらせる方法などを解説します。相続税の申告は相続する財産により専門知識が必要になることが多いです。この解説を参考に、余裕を持ったスケジュールで準備を進めましょう!自分では難しいと思ったら、税理士に相談することをおすすめします。

相続税の申告期限は?いつまでに申告する?

相続税の申告期限は法律上では「相続の開始があったことを知った日の翌日から10か月以内」(相続税法27条1項)とされています。申告期限のことを「法定納期限」とも呼びます。

「相続の開始があったことを知った日」とは?

一般的な相続では被相続人の死亡時から相続が始まります。この場合、「相続の開始があったことを知った日」は「被相続人の死亡を知った日」と同じです。実務では「死亡診断書」や「死体検案書」に記載された「被相続人の死亡日」を「相続の開始があったことを知った日」とすることがほとんどです。

「知った日」なので、亡くなったことを知るまでに時間がかかった場合は申告期限が変わります。このように説明すると「じゃあ、税務署には死亡を知らなかったことにして、相続税申告期限を伸ばしてもらおう」と考える方もいるかもしれません。しかし「死亡を知った日」が実際の死亡日より後であることを税務署に認めてもらうことは簡単ではないのです。

基本的には被相続人の死亡日の「翌日」が起算日となると覚えておきましょう。

起算日は相続の開始があったことを知った日の「翌日」?

相続税申告期限の起算日は相続の開始があったことを知った日の「翌日」であることに注意が必要です。

相続税申告はいわゆる「初日不算入」で、初日が起算日となりません。例えば被相続人である父の死亡日(死亡を知った日)が1月1日なら翌日の1月2日が起算日となり、そこから10か月後の11月1日が母と子(相続人)の相続税申告期限となります。

ちなみに、相続税申告の申告期限まで「10か月」ですが、相続税が導入された明治時代の条文上では申告期限がたったの3か月しかありませんでした。法改正で次第に長くなっていき、1991年(平成4年)の法改正で現在の10か月まで延長されました。

相続税申告のスケジュール(流れ)は?「路線価」の公表時期に注意!

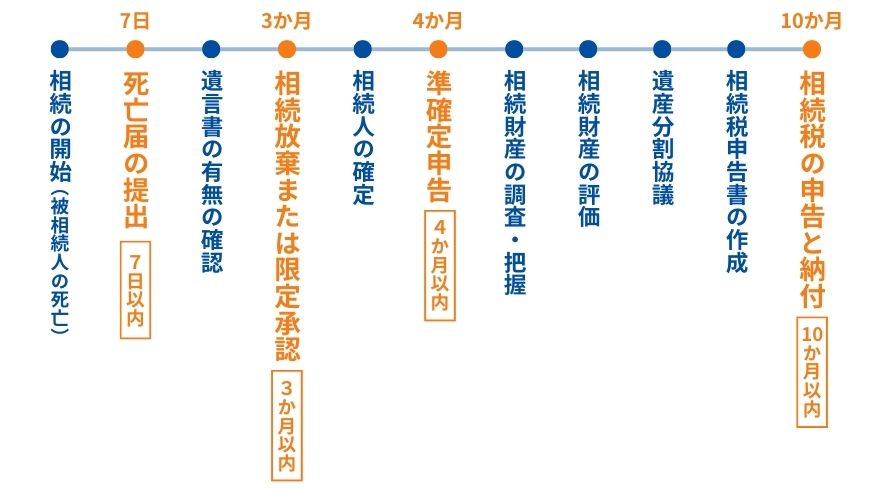

相続税申告は一日や二日で終わる手続きではありません。相続人や財産の調査、他の相続人との協議や、申請書類の作成を行う必要があります。10か月間で時間的に余裕があるように見えても、申告期限がギリギリになることも少なくありません。相続税の申告期限に間に合わせるには、各手続きにどのくらい時間がかかるのか把握しておきましょう。相続税の申告に関する主なスケジュールは以下の通りです。

厄介なのが「財産評価」です。

不動産などの財産はきちんと評価を行ってどのくらいの金銭的価値があるのか見積もっておかないと相続税の計算ができません。土地の場合は「路線価」と呼ばれる指標を使って金銭的価値を算出します。路線価とは、国税庁が決めた、路線(道路)に面する土地1平方メートル当たりの評価額(千円単位)のことです。路線価は毎年変わり、その年の路線価を使って不動産を評価しなくてはなりません。

この路線価の発表が7月(おおむね7月1日)であり、7月以前に亡くなった方が保有する不動産の相続税を計算する際も7月の発表を待つ必要があります。

ゆえに例えば1月1日に被相続人が死亡し、11月2日が相続税の申告期限で、7月1日に路線価が発表されたとします。この例の場合、1月から半年間、その年の路線価の発表を待つことになります。路線価の発表後から11月2日までの4か月間で遺産分割協議と相続税申告書の作成を済ませ、申告と納付を終えなければなりません。

相続税の納付と納付期限について

相続税の税額が確定したら申告だけではなく、納付も行います。相続税の納付期限も相続税の申告と同じく、相続の開始があったことを知った日の翌日から10か月以内です。

相続税は銀行などの金融機関での窓口納付、コンビニ納付、クレジットカード納付、税務署窓口での納付などで支払うことができますので、遅れないようにしましょう。

なお、相続税は原則「一括納付」となりますが、経済的な理由により期日までに相続税の納付額が準備できない場合もあると思います。そのような場合は、納付期限までに「延納(分納)」を申請します。

延納は相続税の金額が10万円超で一括納税ができない場合、一定の条件を満たしていれば分割払いで納税を行うことができるという制度です。延納により納付期限は場合によって5年〜20年まで延長されますが、延納期間中は「利子税」と呼ばれる利息と似た税金の納付が必要となります。

相続税の申告期限が変わる場合がある?

相続税の申告期限は一般的に「相続の開始があったことを知った日(被相続人の死亡日)の翌日から10か月以内」ですが、次のような場合は例外的に相続税の申告期限が変わりますのでご注意ください。

相続税の申告期限が土日や祝日の場合

土曜日、日曜日、祝日は税務署の閉庁日となります。10か月後の申告期限が土曜日、日曜日、祝日などに当たるときは、休み明けの平日が申告期限となります。年末年始も税務署の閉庁日となるので注意しましょう。

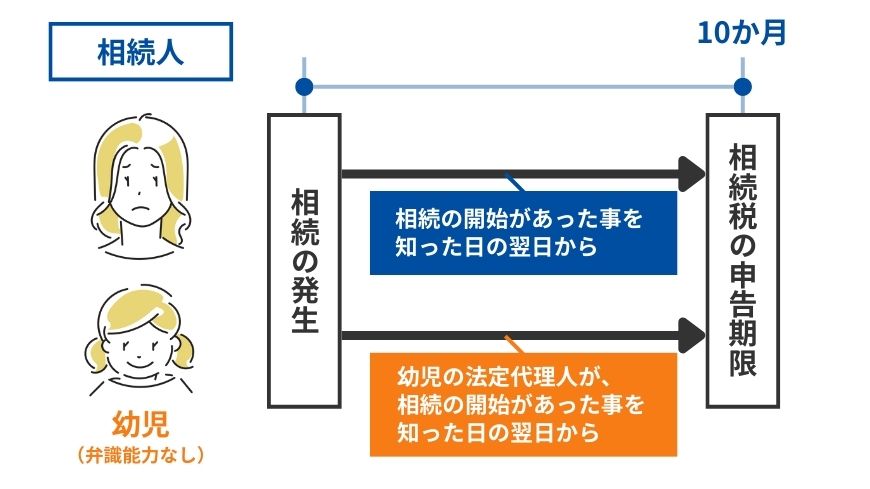

相続人の中に幼児がいる場合

幼児には相続開始の事実を知ることのできる能力(「弁識能力」といいます)がないものとされます。したがって、申告期限は幼児の「法定代理人(親権者など)」が「相続開始を知った日」の翌日から10か月以内となり、法定代理人(親権者など)が代わりに申告を行います。なお他の相続人の申告期限は、通常通り、被相続人の死亡日の翌日から10か月以内となります。

例えば、被相続人が1月1日に死亡し、幼児の法定代理人が1月10日に死亡を知った場合、その幼児の申告期限は11月10日となります。

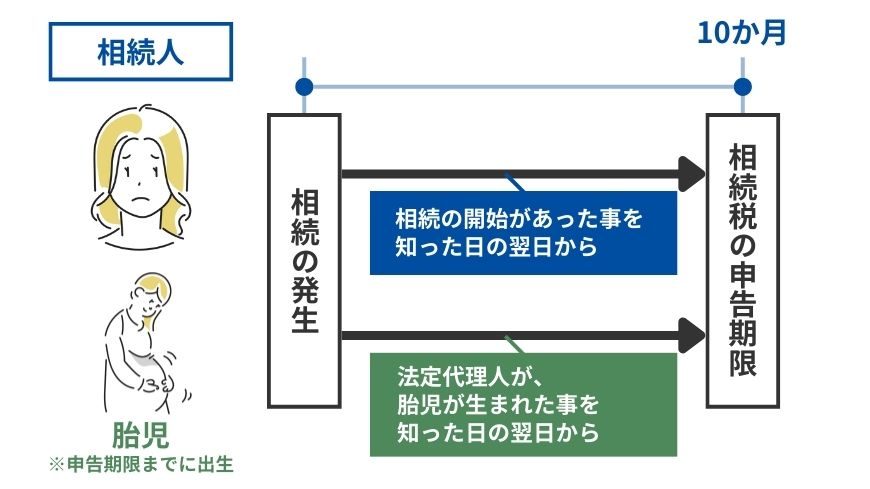

胎児が相続人である場合

相続人として相続権が認められるためには、被相続人の死亡時に相続人が生きていなければなりません。相続では胎児はすでに生まれたものとみなされ(民法886条)、相続開始時点では生まれていない子(胎児)にも相続権が認められています。

胎児が財産を相続する場合も幼児の場合と同様、法定代理人(親権者など)が胎児に代わって相続税を納めます。相続税の申告期限は「胎児の法定代理人が相続の開始を知った日(通常は父親が亡くなった日)の翌日」から10か月以内です。

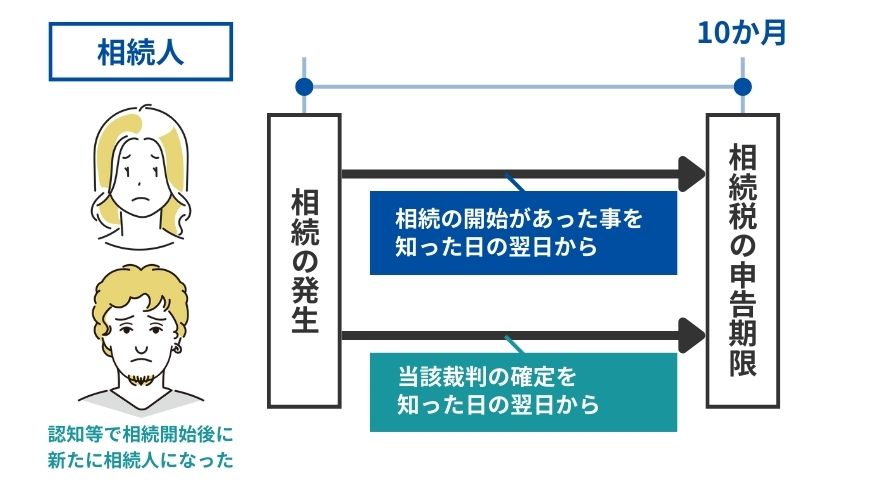

相続人の「異動」があった場合

認知や相続廃除(ある相続人が被相続人に対して虐待などを行っていた場合にその相続権をはく奪できる制度)などによって相続人の範囲が変わることもあります(異動といいます)。

相続人の異動によって新たに相続人となった方の相続税申告期限は、「その相続人が裁判の確定を知った日」の翌日から10か月以内となります。

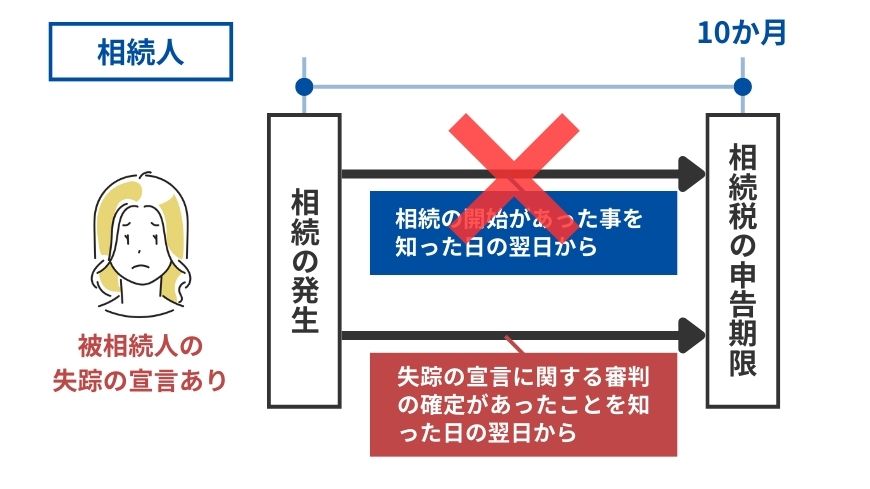

行方不明「失踪宣告(失踪宣言)」を受けた場合

相続税申告は原則的に「相続の開始があったことを知った日」の翌日から10か月ですが、被相続人が行方不明だとそもそもその生死について知る由がありません。ゆえに「失踪宣告(失踪宣言)」に基づき、起算日を決めます。

「失踪宣告」とは、利害関係者(家族など)の申立により、生死が分からない行方不明者に対し、裁判所が法律上死亡したとみなす制度のことを指します

家族が行方不明となり失踪宣告を受けた場合、その相続人の相続税の申告期限は「裁判所から失踪宣告に関する審判の確定のあったことを知った日」の翌日から10か月以内となります。

ちなみに似た制度に「認定死亡」があります。

火災や水難などで死亡したことがほぼ確実なのにもかかわらず、遺体が見つからない場合に、調査にあたった官公庁が死亡地の市町村長に報告して死亡認定を行い、死亡したと推定される制度になります。

認定死亡の場合は「官公庁が市町村長に死亡の報告を行ったことを相続人が知った日」の翌日から10か月以内です。

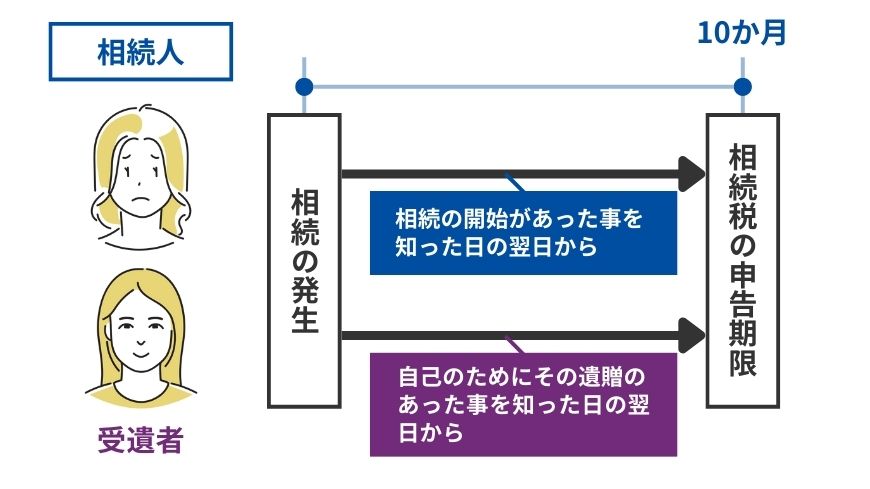

「遺贈」によって遺産を取得した場合

「遺贈」とは遺言によって、財産を法定相続人以外の方に贈ることです。受遺者(遺贈で財産を受け取った方)にも相続税の申告義務があります。

受遺者の相続税申告期限は「自分のために遺贈があったことを知った日」の翌日から10か月以内となります。

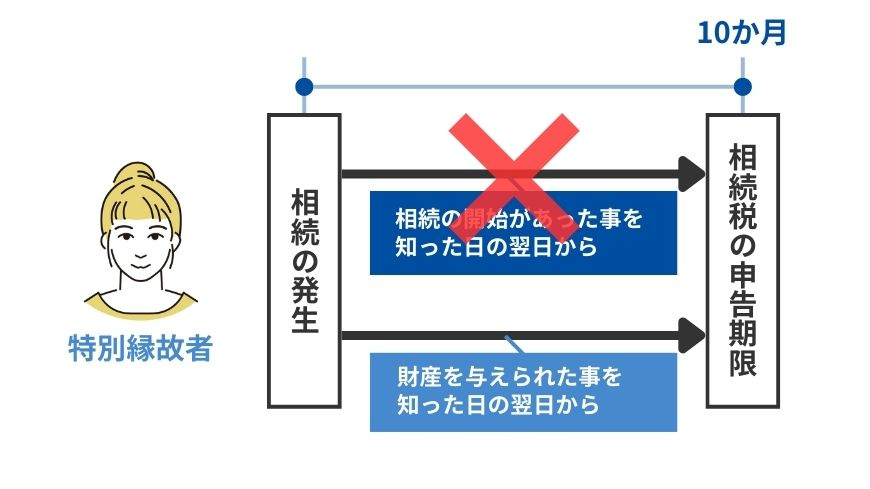

「特別縁故者」として被相続人の財産を取得した場合

特別縁故者とは、被相続人の相続人が存在しない場合に限り、特別に被相続人の財産を相続できる者のことです。「被相続人と生計を同じくしていた」「被相続人の療養看護に努めた」などの縁故があった方が該当します。

特別縁故者は裁判所に「特別縁故者に対する相続財産分与の申立て」を行うことで被相続人の財産の相続が可能となります。特別縁故者が被相続人の財産を取得した場合も相続税の申告が必要です。相続税の申告期限は「財産分与があったことを知った日」の翌日から10か月以内となります。

相続税を申告しないまま申告期限を過ぎたらどうなる?

相続税は期限までに申告・納税を行わなければなりません。期限を過ぎた後でも相続税申告はできますが、本来納めるべき相続税に加え、加算税または延滞税がペナルティとして発生します。ペナルティに関しては以下の記事でも詳しく解説しています。

無申告加算税

無申告加算税とは、申告期限までに申告を行わなかった時に、ペナルティとして本来納付すべき税額に加算される税金のことです。

相続税の無申告加算税の税率は納付すべき税額の5%ですが、税務署の税務調査を受けて申告を行うと15%(相続税が50万円を超える場合、超える部分については20%)となります。

例えば相続税額160万円を納めなかった場合、税務署の通達を受けてから納付すると、その15%である29万5千円万円が無申告加算税として加算されます。

また本来納めるべき税金を意図的に隠蔽・仮装したことが明らかになると、無申告加算税に代わって「重加算税」が課されます。税率は納付すべき税額の40%です。

延滞税

延滞税は納付が遅れたことに対するペナルティで、納めるべき税額をもとに、申告期限の翌日から納税までの日数に応じて年率で課税されます。いわゆる「利息」のような税金で、納税が遅れれば遅れるほど延滞税額も膨らみます。

延滞税の税率は、申告期限の翌日から2か月間は年2.4%、それ以降は年8.7%です※。なお延滞税は100円未満が切り捨てとなります。また延滞税を計算する際、相続税1万円未満は切り捨てで計算しますので、相続税が1万円未満の場合は延滞税は課されません。

例えば相続税160万円を期限の30日遅れで納付した場合、160万円×年率2.4%÷365日×30日≒3,156.16円で、延滞税は3,100円です。

納付がさらに遅れた例で考えてみます。相続税160万円を100日遅れで納付した場合、最初の2か月は年率2.4%、2ヶ月目以降が年率8.7%となります。

- 2か月間の延滞税:160万円×年率2.4%÷365日×60日(2か月を60日とします)

- 2か月目以降の延滞税:160万円×年率8.7%÷365日×40日

合算すると約21567.12円で、100円未満切り捨てで延滞税は21,500円です。

※令和6年の延滞税の税率。特例基準割合及びそれに基づく延滞金の割合は毎年変動する可能性があります。

相続税の申告期限内に申告が間に合うように進めるコツ

相続税の申告は財産の評価などかなり専門的な知識が要求される難易度の高い手続きです。余裕をもって準備を始めたつもりが、あっという間に10か月の期限に近づき、結局期限ギリギリになって申告・納税することも少なくありません。相続税の申告を期限を守ってスムーズに終わらせるコツをお伝えします。

①役所の休日に注意して必要書類を集める

相続税の申告には、被相続人と相続人全員の戸籍や住民票などの公的書類が必要となります。相続人が現役世代で休日が土・日の場合、ほとんどの役所の窓口は開いていないため、書類の取得に充てられる時間が限られてきます。以下の方法で効率良く書類を集めましょう。

- 郵送で書類を取得する:役所によっては、郵送で書類を取得することも可能。郵送で取得する場合は、事前に必要な書類や必要事項を確認

- オンラインで書類を取得する:一部の役所では、オンラインで書類を取得することも可能。オンラインで取得する場合は、事前に必要な書類や手続き方法を確認

- 税理士に依頼する:税理士に依頼すれば相続税申告に必要な書類の取得を代行してもらえるため、相続人の負担を軽減することができる

②相続財産は入念に調査し、確定しておく

相続税申告において、財産の調査漏れは致命的です。後から漏れていた財産が見つかると、その相続財産も含めて相続税申告の手続きをやり直さなければいけません。やり直しているうちに期限がギリギリになってしまったり、最悪期限を過ぎたりすることもあります。以下のポイントを押さえて、財産の調査漏れを起こさないようにしておきましょう。

- 故人の書斎の机、タンスの引き出し、書棚、金庫の中を徹底的に探す。預貯金通帳、株券、不動産の権利証などが保管されていないか確認。

- 銀行からの郵便物、固定資産税納税通知書などをチェック。把握しきれていない故人の預金口座や不動産がないか確認。

- 通帳の記録をチェックする。引き落とされている内容から保険、株、借入、ローンなどがないか確認しましょう。

③遺産分割協議で争いが起こらないようにしておく

「遺産分割協議」では各相続人にどう財産を配分するかを協議します。遺産分割協議の決定事項は相続人全員の合意を得る必要があります。この協議の過程で相続人同士で財産の相続権をめぐって言い争いになってしまうことは珍しくありません。争いが長引くと相続税申告期限に間に合わなくなってしまいます。遺産分割協議を円滑に進めるためには、以下のことに注意しましょう。

- 相続人の中で一番リーダーシップを発揮できる相続人を司会進行役として協議を進める

- 法定相続分(民法で定められた財産の取り分の目安となる割合)はあくまでも参考として、各相続人の故人との関係性や年齢、職業、心身の状態なども勘案して配分を決める

各々の言い分があるので、争わないようにしておくことは非常に難しいです。どうしても遺産分割協議で意見がまとまらない場合は、司法書士、弁護士などの専門家に相談し、その意見を参考にして配分を決めると遺産分割協議が進めやすくなる可能性があります。専門家の意見なので他の相続人に対しても説得力があります。

④税理士に相続税申告を依頼する

相続税申告については経験や知識のある税理士に任せた方が手際よく進みます。申告期限内に申告・納付が間に合うか不安なら、税理士に相談した方が安心です(税理士なら誰もが相続税申告の経験があるわけではないので注意してください)。

ただし、税理士に依頼しても即日で相続税申告が完了するわけではありません。申告期限まで時間がない場合、いくら税理士に相談しても申告期限までに申告を済ませるのは難しいので期限ギリギリではなく、早めに相談しましょう。

相続税申告期限ギリギリで間に合わなそう……!対処方法は?

相続税の申告期限が差し迫っている際に、なんとか申告期限内に申告を済ませる方法があります。相続税申告期限に間に合わなそうなら、ぜひ次の対応をご検討ください。

対処方法1:一旦相続税額を多めに申告して納付する

相続税の申告期限までに相続財産の調査や評価を完了させ、正確な税額を確定することが望ましいですが、場合によっては税額を確定することが困難なことがあります。

そのような場合には、とりあえず概算で相続税額を計算して税額を多めに申告・納付しておき、後日正確な税額が判明したら「更正の請求」の手続きをすることで多めに払った分の還付を受けるという方法もあります。

相続税を多めに納める分にはペナルティがありません。ただし申告後に再度「更正の請求」の手続きが必要となるので面倒です。

対処方法2:「申告期限後3年以内の分割見込書」を添付し未分割申告を行う

遺産分割協議が成立せず、各相続人の取り分が決まらない状態を「未分割」と呼びます。遺産分割がまとまらない場合は、各相続人が納めるべき相続税が正確に計算できません。しかし、たとえ未分割でも申告期限までに相続税の申告を行わなくてはなりません。

このような場合にはとりあえず各相続人で法定相続分で分割したものとして、未分割で相続税申告を行います(未分割申告)。通常通り相続税申告をするのではなく、申告の際に「申告期限後3年以内の分割見込書」を添付する必要があります。この書類は相続税の申告期限から3年以内に分割する予定があることを届け出るものです。

未分割申告後、申告期限から3年以内に遺産分割協議を成立させましょう。遺産分割がまとまったら、その内容に従って相続税を計算し直して「更正の請求」または「修正申告」を行います。

- 更正の請求:申告後、実際に納めるべき税額よりも多めに払った際に還付を受ける手続き

- 修正の請求:申告後、実際に納めるべき税額よりも少なく払った際にその差額を納付する手続き

相続税の申告期限は延長できる?

残念ながら、相続税の申告期限は原則として延長できません。なので、基本的には申告期限を厳守して相続税を申告する必要があります。

ただし例外として「災害その他やむを得ない理由がある場合」に限り、相続税の申告期限を最大2か月延長できます。例えば次のような場合が該当します。

- 被災した場合

→災害がやんだ日から2か月の範囲で申告期限が延長

- 申告期限の1か月以内に退職金などの支給額が確定した場合

→確定を知ったときから2か月の範囲で申告期限が延長

- 相続人となる胎児が生まれた場合

→胎児が生まれた日から2か月の範囲で申告期限が延長

相続税の申告期限を延長するためには、税務署に「災害による申告、納付等の期限延長申請書」を提出します。申請は申告期限後でも可能です。手続きができるようになった時点でできるだけ早く申請しましょう。詳細は国税庁のサイトをご覧ください。

相続税の申告期限を過ぎてしまった!申告期限に間に合わなかったらどうする?

「申告を忘れていた」「面倒で放置していた」などと相続税の申告期限を過ぎてしまった場合もあるでしょう。相続税の申告期限が過ぎてしまったら、なるべく早めに相続税の申告を行います(期限後に行う相続税申告を「期限後申告」といいます)。

申告期限を過ぎているので前述のとおり、無申告加算税に加え、遅れた日数に応じて延滞税を申告時に支払うことになります。申告期限を過ぎたら、なるべく早めに期限後申告をするようにしてください。

相続税の申告には「時効」があるから放置すれば申告を逃れられる?

相続税をはじめとする国税には「時効」が定められています。相続税の時効は原則、相続税の申告期限から5年です(悪意があれば7年に延長)。なのでよく「5年(最悪7年)待てば相続税を払わなくていい」とお考えになる方もいらっしゃいます。

しかし、時効成立まで待って相続税の申告から逃れることはほぼ不可能と思ってください。相続税の時効を迎えるよりも先に、ほぼ確実に税務署に相続税の無申告を指摘されます。

税務署は死亡届提出の通知(相続税法第58条)に加え、KSK(国税総合管理)システムと呼ばれるデータベースによって国民の財産に関するあらゆる情報を把握しています。相続税の無申告が見込まれれば、税務署は税務調査を実施します。

税務調査の末、無申告が発覚すれば税務署の指示に従い、相続税申告書を作成して税務署に提出することになります。申告期限日を起算日として無申告だった日数に応じて延滞税、無申告加算税(隠ぺいや偽装など不正があった場合は無申告加算税ではなく重加算税)を支払うことになります。

ゆえに相続税の申告期限を過ぎたらなるべく早めに相続税を申告するようにしましょう。

相続税申告期限までに間に合うか、不安がある場合はベストファームにご相談

- 相続税の申告期限は原則的に「相続の開始があったことを知った日の翌日から10か月以内」。相続税の納付期限も同じ日

- 一般的には「被相続人の死亡日の翌日から10か月以内」、申告期限が変わる特別な場合がいくつかある

- 相続税を申告せずに申告期限を過ぎるとペナルティ(無申告加算税・延滞税)が発生する

- 相続税の申告期限は原則として延長できないが、例外的に「災害その他やむを得ない理由がある場合」に限って延長できる

- 相続税の時効まで待つのはほぼ不可能。時効を迎えるよりも先に税務署から指摘が入り、税務調査となる

相続税の申告期限を把握し、期限内に相続税申告を行いましょう。10か月はあっという間に過ぎ去りますので段取り良く進めていかなくてはなりません。

もし期限に間に合うか不安ならぜひ相続税に強い税理士に一度ご相談されることをおすすめします。

ベストファーム税理士法人でも相続税申告に関するご相談を受け付けていますのでぜひご相談ください。