相続税の申告と納税の期限は、被相続人(亡くなった方)が亡したことを知った日の翌日から10か月以内です。これは遺産分割協議でもめているなどで、誰がどの財産を相続するか期限までに決められなかったとしても延長されません。このような、相続財産が未分割状態の場合、各相続人が法定相続分に従って遺産分割を分けたものとみなして、相続税を計算し、申告と納税を行います。これを未分割申告といいます。その後に遺産分割協議が成立し、その分割内容に基づいた税額と未分割申告で納付した税額の間に差がある場合は、「修正申告」または「更正の請求」を行います。つまり、期限内に遺産分割協議を終わらせることができなければ、最初の相続税申告だけでは終わらず、分割後にもう一度手続きしなければならない可能性があるということです。また未分割申告の場合、ある手続きをしておかないと、税負担を軽減できる小規模宅地等の特例や配偶者の税額控除などが適用できなくなります。このように未分割状態の相続税申告は手間ひまが余分にかかります。未分割申告のデメリットや未分割申告の進め方などをこの記事で詳しく解説します。

未分割状態で相続税を申告するとどうなる?デメリットはあるか

通常の相続税申告と比べ、未分割状態で相続税を申告すると次のようなデメリットがあります。未分割申告になる可能性がある方は理解しておきましょう。

延納の担保は自分の財産から用意することになる/物納は利用できなくなる

相続税は現金で一括納付することが原則となっています。しかし、金銭での一括納付が難しいと認められれば「延納(分割による納付)」、延納でも難しいと認められれば「物納(不動産などの相続財産を用いた現物納付)」を申請することができます。

相続税の申告期限内であれば、相続財産が未分割の状態でも延納や物納の申請はできます。ただし、未分割の相続財産は「担保不適格財産」に該当し、延納の条件である「担保」に充てることはできません。そうなると相続人の財産から延納の担保を用意する必要があります。

担保を用意できないなど延納が難しい場合、今度は物納を申請できますが、未分割の相続財産は「管理処分不適格財産」に該当し、申請しても却下されます。

このように未分割状態だと、延納の担保は自分がすでに保有している財産の中から用意することになり、物納は利用できなくなります。延納や物納の利用を検討している方はご注意ください。

さまざまな特例が適用できなくなる

未分割申告だと適用できなくなる特例があります。下記の特例は相続税の申告期限までに遺産分割協議がまとまらないと二度と適用できなくなります。

- 農地等についての相続税の納税猶予及び免除

- 山林についての相続税の納税猶予及び免除

- 特定の美術品についての相続税の納税猶予及び免除

- 個人の事業用資産についての相続税の納税猶予及び免除

- 非上場株式等についての相続税の納税猶予及び免除

- 医療法人の持分についての相続税の納税猶予及び免除

「小規模宅地等の特例」や「配偶者の税額控除」も適用できなくなる?

- 配偶者の税額軽減

- 小規模宅地等の特例

- 特定計画山林の特例

- 特定事業用資産の特例

上記4つは適用できます。ただし、未分割申告時点では適用されず、遺産分割が成立したタイミングで「更正の請求」や「修正申告」をする際に適用されます。なお、未分割申告時に「申告期限後3年以内の分割見込書」を添付して提出します。次章で解説します。

未分割状態で相続税申告(未分割申告)をする流れ

未分割申告の流れを解説します。

※相続人の確定や相続財産の調査は完了していることを前提としています。

ステップ1:申告期限内に「相続税の申告書」を作成する

相続税の申告と納付は、たとえ未分割であっても、被相続人が亡くなった日の翌日から10か月以内に行う必要があります。いったん「法定相続分で相続した」とみなして「相続税の申告書」を作成します。

「法定相続分」って何?

法定相続分とは、民法で定められた相続財産の割合のことです。遺言がなければ、遺産分割協議を執り行って相続人の意思で相続財産の配分を決めます。もめるなどして遺産分割協議がまとまらない場合はこの法定相続分を参考にします。

【法定相続分一覧】

| 配偶者 | 子 | 直系尊属(父母など) | 兄弟姉妹 | ||

| 子がいる場合 | 配偶者がいる場合 | 1/2 | 1/2 | — | — |

| 配偶者がいない場合 | — | 1 | — | — | |

| 子がいない場合 | 配偶者がいる場合 | 2/3 | — | 1/3 | — |

| 配偶者がいない場合 | — | — | 1 | — | |

| 子・直系尊属(父母など)がいない場合 | 配偶者がいる場合 | 3/4 | — | — | 1/4 |

| 配偶者がいない場合 | — | — | — | 1 | |

| 配偶者のみ(子・直系尊属・兄弟姉妹がいない)の場合 | 1 | — | — | — | |

未分割申告をする際の相続税申告書の書き方

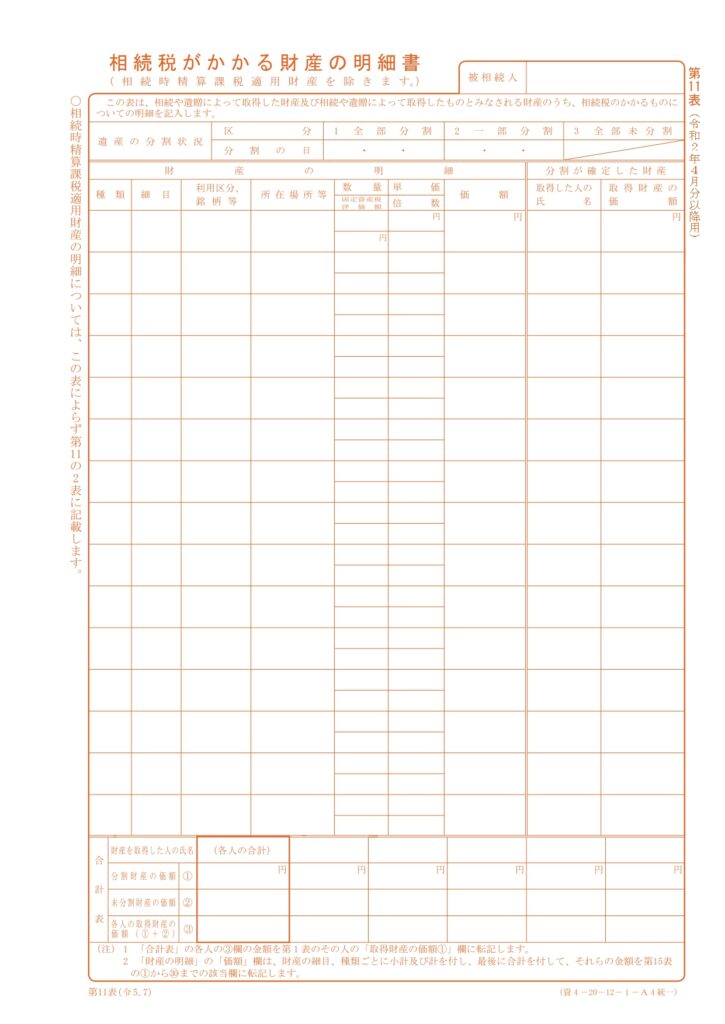

未分割申告をする際にも通常の相続税申告と同様、相続税の申告書を使用します。未分割申告をする際には主に相続税申告書の「第11表」の書き方が変わるのでご注意ください。

第11表上部「遺産の分割状況」の「区分」欄で、「3 全部未分割」に〇を付けます。次に「合計表」欄の「未分割財産の価額」欄に各相続人の法定相続分に基づいた応じた相続財産の金額を記入し、「未分割財産の価額」欄と「各人の取得財産の価額」欄に同じ金額を記入します。なお、相続財産が多く、第11表が複数枚に及ぶ場合、「合計表」欄は最終ページのみ記入で問題ありません。

ステップ2:「申告期限後3年以内の分割見込書」を作成する

相続税申告書の記入が終わったら「申告期限後3年以内の分割見込書」を作ります。

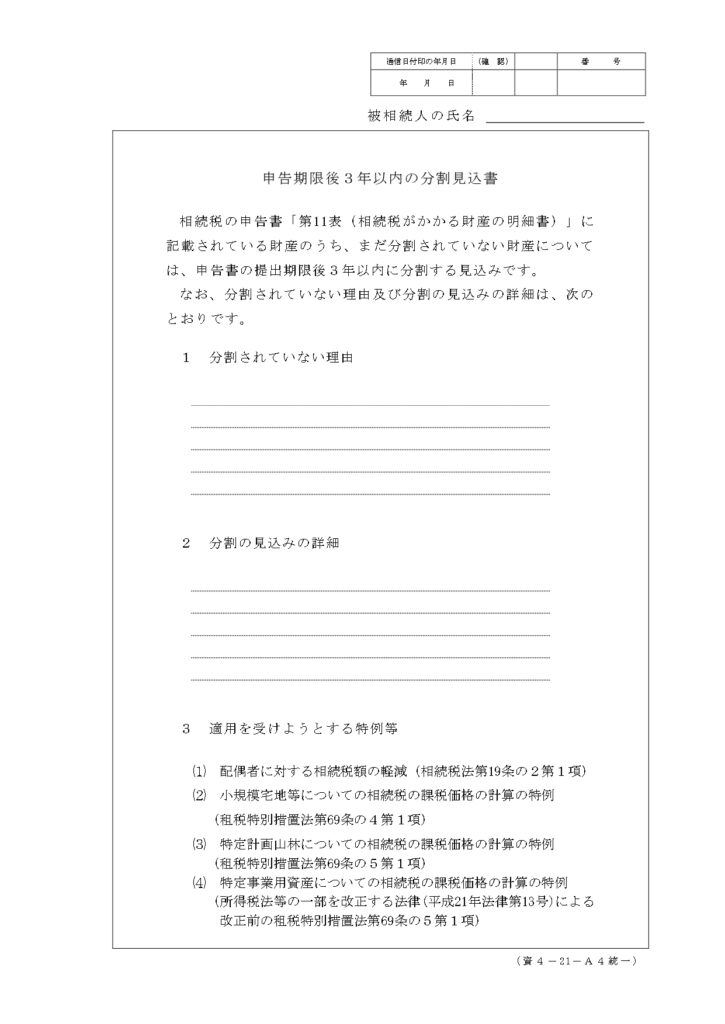

「申告期限後3年以内の分割見込書」とは

「申告期限後3年以内の分割見込書」とは文字通り、相続税の申告期限後を起算日として3年間以内に分割する見込みがあることを税務署に伝える書類のことです。「申告期限後3年以内の分割見込書」を作成し、ステップ1の相続税申告書に添付して申告します。

- 配偶者の税額軽減

- 小規模宅地等の特例

- 特定計画山林の特例

- 特定事業用資産の特例

特例はステップ5で相続税の申告書を出し直すタイミングで適用されます。

「申告期限後3年以内の分割見込書」の書き方

「申告期限後3年以内の分割見込書」の「1 分割されていない理由」と「2 分割の見込みの詳細」を記入する必要があります。

「1 分割されていない理由」には、相続財産が申告期限内に分割されていない理由を記入します。

- 遺産分割協議がまとまらなかった

- 連絡がつかない相続人がいる

など記載しましょう。

また「2 分割の見込みの詳細」には、相続財産の分割の見込みがあるか、どのように分割するのか記入します。分割の見通しが立っていない場合は「財産の分割の見込みが確定していない」と記載して「速やかに分割を行う予定」などと記載しましょう。

なお、「3 適用を受けようとする特例等」には、特例が記載されているので、後日適用を受けたい特例すべてに〇をつけます。

ステップ3:相続税の申告と納付をする(未分割申告)

被相続人(亡くなった人)の住所を管轄する税務署にて相続税の申告・納付を行いましょう。「申告期限後3年以内の分割見込書」も添付して提出します。

未分割申告の際には小規模宅地等の特例や配偶者の税額控除などが適用できないため、相続税を多めに納めなくてはなりません(多く納めた分は後で還付を受けることができます)。

ステップ4:申告期限後3年以内に遺産分割協議を成立させる

ステップ3で相続税の申告と納付が終わったら、遺産分割協議を再開しましょう。申告期限後3年以内に決着を付けなくてはなりません。遺産分割協議の成立には1年以上かかるケースも少なくないので「3年もあるからやらなくていい」とは思わず、なるべく早めに動き出しましょう。なお、申告期限後3年以内に遺産分割協議が成立しない場合については後述します。

ステップ5:遺産分割協議の成立後、「修正申告」または「更正の請求」をする

遺産分割協議が成立し、各相続人の正式な相続分が確定したら、特例の適用を前提として各人の相続税を計算し直し、改めて相続税を申告します。ステップ3の未分割申告時に申告・納付した税額と比較し、相続税の金額が減った相続人と増えた相続人で対応が異なります。

| 相続税の金額が減った(払い過ぎた) | 相続税の金額が増えた(不足分が発生した) | |

| 必要な手続き | 更正の請求 | 修正申告 |

| 概要 | 申告期限後に本来納めるべき納税額よりも多い金額で申告した場合に、税務署に減額更正(納付税額を減少させる手続き)を求める手続きのこと | 申告期限後に本来納めるべき納税額よりも少ない金額で申告した場合に、申告内容を修正する手続きのこと |

| 期限 | 遺産分割が成立した日の翌日から4か月以内に手続きする | 期限はないが、放置はできない ある相続人が更正の請求をした場合、税務署は逆に追加で納付する必要がある相続人に対して増額更正(納付税額の増加)の処分が可能であり(相続税法第35条第3項)、修正申告を放置してもいずれは税務署から指摘される |

| 相続税 | 更正の請求は内容の確認に数か月かかり、更正の請求が認められた場合に請求時に指定した口座で相続税の還付を受けることができる | 修正申告をした日と同じ日に、不足分の相続税を納付する |

修正申告時の延滞税や過少申告加算税はどうなるか

未分割であっても期限内に申告書を提出していれば、遺産分割協議成立後の修正申告の際には「延滞税」や「過少申告加算税」は発生しません。ただし、修正申告をした日と同じ日に不足分の相続税を納付しないと、その日以降は納付時に延滞税が発生するので注意しましょう。

相続人ごとに未分割申告できる?

相続税の申告書は2人以上の相続人が共同して提出する場合には一つの申告書に連署して提出します。これは未分割申告の場合でも同様と考えます。ところが「未分割申告が必要」ということは実際には遺産分割でもめていたり、連絡がつかなかったりという事情があり、連署で提出するのがあまり現実的ではない場合もあります。相続税の申告書は相続人が個別で提出することも可能です。遺産分割協議が成立していなければ、各相続人が法定相続分で相続したとみなして“各自で”未分割の申告を行います。なお、相続税は原則相続人各自で納付します。

3年経過しても遺産分割がまとまらないときはさらに延長できる

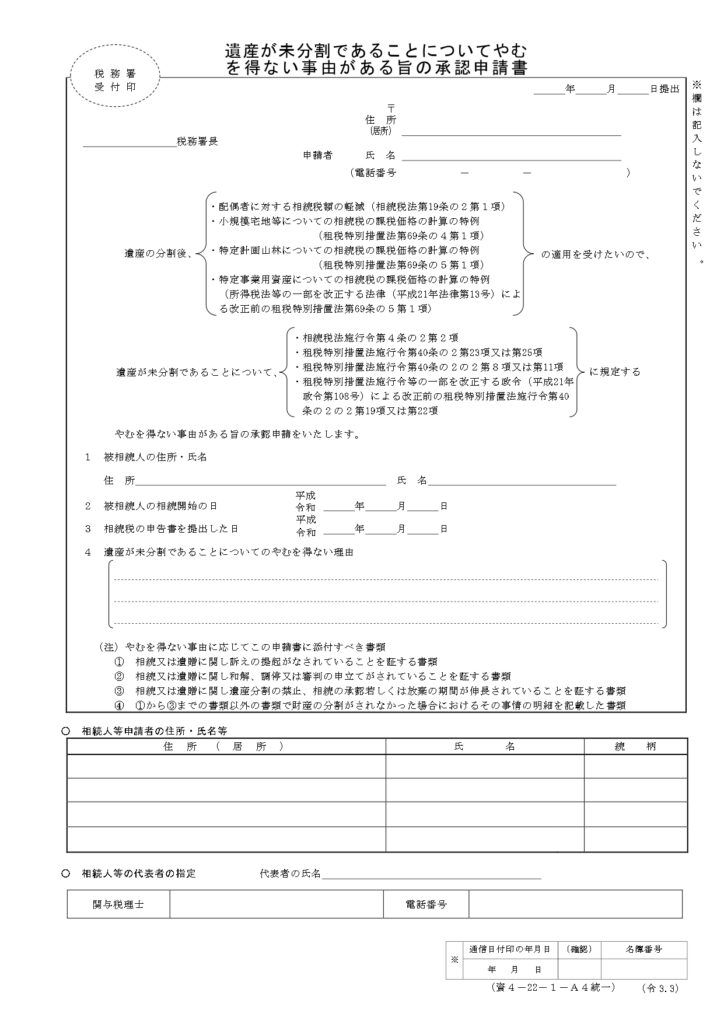

「やむを得ない事由」があり、申告期限から3年が経過しても遺産分割がまとまらない場合、さらに期限を延長できます。「やむを得ない事由」には「遺産分割をめぐって裁判となってしまい、分割協議がまとまらない」などがあります。

期限を延長してもらうためには「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を作成して税務署に提出し、承認を受ける必要があります。提出期限は申告期限後3年を経過した日の翌日から2か月以内です。

承認を受けた場合、やむを得ない事由が解消されるまで特例や控除の適用を延長することができます。例えば、裁判の判決が確定するなどしてやむを得ない事由が解消された場合は、その日の翌日から4か月以内に遺産分割協議を行います。

遺産分割協議成立後、納付額に不足が生じた場合は修正申告を行い、還付を受ける場合は遺産分割協議の4か月以内に更正の請求を行います。

未分割申告をするなら税理士に相談した方が良い

未分割申告を実施するためには通常の相続税申告に関する知識に加え、以下への理解が必要です。

- 家族構成によって変わる法定相続分

- 未分割申告時の相続税申告書の書き方

- 申告期限後3年以内の分割見込書の書き方

- 修正申告や更正の請求のやり方

相続税申告に理解がある税理士に相談すれば、相続税申告でつまづく心配はありません。

また相続税の知識も大事ですが、未分割申告は色々な期日に追われることになるので、段取り良く手続きを進めなくてはいけません。「相続税の申告書」と「申告期限後3年以内の分割見込書」は相続税の申告期限までに作成して提出し、遺産分割協議が成立したら必要に応じて期日通りに更正の請求を行います。スケジュール管理も重要になってきます。

相続税申告を税理士に依頼しておけば、基本的には税理士の方で段取りを進めてくれるので手間がかかりません。もし未分割申告で困っているなら税理士に相談しましょう。

税理士は相続人ごとに別々に依頼できる?

相続税申告は一般的に1人の税理士に相続人全員分をまとめて依頼しますが、「自分が信頼する税理士に任せたい」などと相続人ごとに別々の税理士を立てることもできます。

別々の税理士を立てた場合、相続税の申告書の内容が一致しないことがあります。税務署は「どちらかの申告書が間違っている」か「いずれの申告書も間違っている」と判断します。税理士同士で話し合ってもらい、提出前に申告書の金額を統一しておかないと税務署からお咎めがある可能性があるので、もし別々の税理士に依頼するのであれば注意しましょう。なお、相続税の納付は基本的に相続人ごとに個別で支払います。

まとめ

- 相続財産が未分割の状態でも相続税申告(未分割申告)は必要。被相続人(亡くなった方)が死亡したことを知った日の翌日から10か月の申告期限内に行う

- 未分割申告をする際は、法定相続分による「相続税の申告書」と「申告期限後3年以内の分割見込書」を作成して提出し、相続税を納付する。遺産分割協議が成立後に更正の請求または修正申告を行う

未分割申告の流れは通常の相続税申告とは異なるので、わからないことがあれば税理士に相談することをおすすめします。