国税庁によると相続税申告の約86%※に税理士が関わっており、相続税申告は税理士に依頼する方が大多数です。気になるのは「相続税申告を税理士に依頼するといくらかかるか」だと思います。後ほど解説しますが、税理士報酬の相場は相続財産の総額の0.5〜1.5%(基本報酬のみ)です。税理士報酬を払ってまで税理士に相続税申告を頼まないといけないのでしょうか?相続税申告の正しい知識や経験がないと次のように損をする可能性があります。

- 申告漏れによって追徴課税が課される…

- 相続財産評価の誤りで相続税を払いすぎる…

- 控除や特例の適用ができずに相続税を払いすぎる…

経験豊富な税理士に依頼すればこうした失敗は回避できます。ただし、税理士なら誰でもいいというわけではなく、相続税申告を得意とする税理士を選ぶことが大切です。今回は相続税申告を税理士に依頼する場合に知っておきたいことを解説していきます。

※令和4事務年度国税庁実績評価書 p,160 参考指標 2:税理士関与割合(所得税・相続税・法人税) 令和4年度

そもそも相続税申告の相談先は税理士で大丈夫?

相続税申告の相談先は基本的には「税理士」です。税務相談、税務代理(申告など)、税務書類作成は税理士の独占業務であり、税理士の資格がないとできません。同じく国家資格者の司法書士や行政書士などもいますが、相続税申告は相談できません。

弁護士については、税理士登録のある弁護士なら相談が可能です。ただし、税理士と弁護士では税務関連の実務経験の差は歴然ですので、相続税申告に関しては税理士に相談しましょう。

相続税申告で税理士に依頼できること

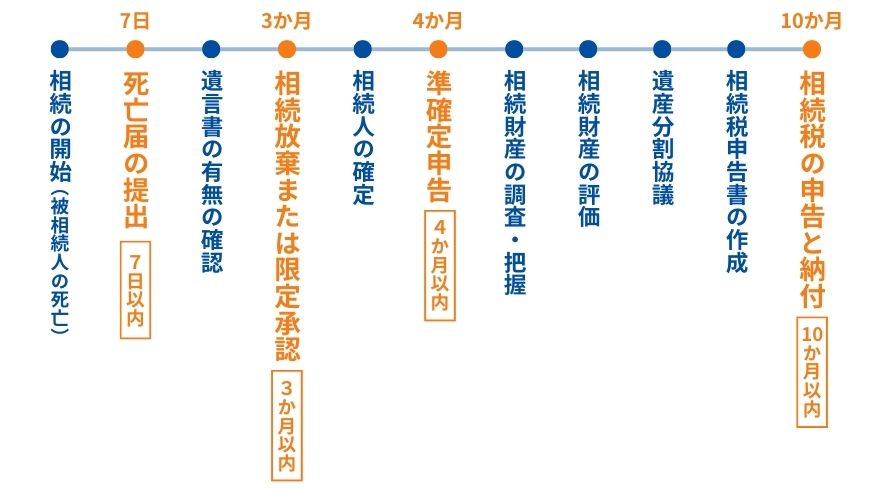

相続税申告には「被相続人(亡くなった方)が死亡したことを知った日の翌日から10か月以内」という期限があります。ご家族がお亡くなりになったら、その相続人となるご家族の方は葬儀・供養などと並行し、期限までにたくさんのことをやらなければなりません。

ご家族が亡くなった後の辛い時期に、相続税申告について学びながら手続きを進めるのは大変です。そういう時に頼れるのが税理士です。

税理士に依頼すれば、主に相続財産の評価や相続税申告書の作成・提出などを代理で行ってくれます。ここからは相続税申告で税理士に依頼できることを解説していきます。

相続財産の評価

相続が発生すると、被相続人(亡くなった方)の財産を評価して「評価額(金銭的価値)」を算出しなければなりません。財産の評価によって、そもそも相続税がかかるかどうか決まりますし、かかる場合においても相続税を計算するためのベースになります。財産の中には経験や知識がないと評価が難しいものが存在します。例えば以下のような財産です。

- 土地:評価の際に土地の形状によって補正をかけなければならない

- 上場株式:取引が毎日行われるので常に価格が動いており、どの時点の価値を評価額とするのか間違えずに評価する必要がある

どうやって補正をかけるか、いつ時点の価値で評価するのかで評価額が変わります。評価の仕方によっては、必要以上に高く見積もって相続税を払いすぎたり、逆に不当に低く見積って過少申告を税務署に指摘されたりすることがあります。税理士ならば、法律と経験に基づいて適正に財産を評価し、相続税の払い過ぎや過少申告を防ぐことができます。

相続税申告書の作成・提出(相続税申告)

相続税を計算したら期日までに申告を済ませなくてはなりません。相続税を申告するためには国税庁の「相続税の申告書」を入手して計算に使った金額を正確に記入する必要があります。実際の申告書を見るとわかりますが、専門用語が多い上に、記入する箇所が非常に多いです。簡単に作成できる代物ではなく、作成には時間がかかります。面倒な相続税申告書の作成も税理士に依頼できます。また作成だけではなく、申告に必要な書類の取り寄せや提出までしてくれます。

なお、自分で相続税申告をすると、相続税申告書の税理士署名欄が空欄になります。相続税の申告書に税理士の署名が入ることで、税務署からの信頼度が高まり、指摘が入りにくくなるといわれています。

税務調査となった場合の対応

税務署に「申告書に誤りがある」と疑われると、税務調査が実施されます。実地調査当日は税務署の調査官から色んな質問をされたり、証書類の提出を求められたりします。税理士に依頼すれば、当日の立ち合いをお願いすることもできます。調査官の質問に対して回答するのはみなさん(相続人)ですが、調査の実施前に打ち合わせを行い、当日回答する内容などを決めておくので安心です。それにいざとなったら税理士が助け舟を出してくれます。税務調査終了後、税務署から申告内容の修正を求められても、税理士が修正申告に対応してくれます。

税理士に相続税申告を依頼した方が良い場合

特に次のいずれかの場合に当てはまるなら、税理士に相続税申告を依頼した方が良いです。それぞれ解説します。

遺産総額が多い場合

遺産総額が多いと税務署からの指摘を受ける可能性も高まります。遺産が多いほど、相続税額も増えるため、財産の抜け漏れがあると不足額が大きくなりがちです。ゆえに税務署は優先的に税務調査を行う傾向にあります。そのため、遺産総額が多い場合には特に申告漏れや評価ミスがないように慎重に相続税の申告を行う必要があります。税理士に依頼することをおすすめします。

評価や分割が難しい相続財産がある場合

相続財産の中には評価や分割が難しいものもあります。

現金や預貯金は額面通りの金額で良いのですが、いびつな地形の土地や取引相場のない非上場株式は経験やノウハウがないと評価が難しいです。評価の誤りを防ぐためにも税理士に評価を依頼することをおすすめします。

また、不動産や有価証券などの財産は物理的に分割できず、配分を決めるのが難しいです。税理士にどのように分けたらいいか相談してみましょう。

相続財産が多く、相続税額が大きくなることが見込まれる場合

相続税額を軽減できる特例や控除がたくさんあります。

- 配偶者の税額の軽減

- 小規模宅地等の特例

- 未成年者の税額控除

- 障害者の税額控除

- 贈与財産の加算と税額控除

- 相次相続控除

- 外国税額控除

これらの控除や特例は適用条件が複雑なので、自分が対象になっているか見極めるのは難しいと思います。税理士に相続税申告を依頼すれば、適切な特例や控除を適用し、相続税の負担を軽減するアドバイスが可能です。

仕事や家事で忙しく、相続税申告の準備をするのが難しい場合

相続税申告の必要書類は市役所や法務局、金融機関などで取得しますが、これらの窓口は基本的に平日の日中しか開いていません。仕事や家事で忙しいと書類の取得が困難です。税理士に依頼すれば自分の代わりに必要書類を収集してくれます。

また相続税申告には専門的な知識が必要で、時間を見つけてゼロから相続税申告のやり方を学ぶのは大変です。

それに自分で相続税を申告しようとすると、全工程で数百時間を費やすといわれています。税理士に相続税の申告を任せれば、数十時間で済みます。相続税申告に充てる時間がないなら税理士に依頼しましょう。

相続税申告を税理士に依頼する場合の手続きの流れ

ここからは税理士に依頼する場合の相続税申告の流れを紹介します。税理士事務所によって流れは異なりますので、参考程度にしてください。

ステップ1. 初回面談・ヒアリング

初回面談では家族構成(相続人の範囲)や相続財産など、相続に関するヒアリングが実施されます。ヒアリング後、相続税の概算、サービス内容、報酬額、スケジュールを説明されます。なお、相続財産が分からないと税理士は相続税の概算を出せません。事前にある程度相続財産を調べておいて当日答えられるようにしておきましょう。家族の財産を他人である税理士に話すのは抵抗があるかもしれませんが、財産は包み隠さず税理士に伝えるようにしましょう。またこの段階で契約を持ち掛ける税理士事務所もありますが、いったん保留にして持ち帰ることも可能です。ちなみに初回面談の段階で相続人全員の同席は必ずしも必要ではありません。

ステップ2. 税理士と契約を締結

取り交わす書面は「委任契約書」と呼ばれ、委任範囲(どこまで任せるか)や税理士報酬額、支払い方法、契約の解除などについて記載されています。契約内容に合意する場合は契約書にサインして委任契約を締結します。契約上は相続人全員の合意は不要です。各相続人は自由に別々の税理士に申告を依頼できますが、なるべく1人の税理士に任せる方が良いです。なぜなら、税理士によっては相続人2人目以降の相続税申告が割安になることがほとんどです。また相続人によって税理士が異なると申告内容の不一致を起こさなように注意しなければなりません(詳細は後述します)。

ちなみに、成功報酬型を採用しており、契約締結後に着手金の支払いが必要な事務所もあります。

ステップ3. 必要書類を提出

税理士から相続税申告に必要な書類の準備を求められるので、案内に従って預金通帳や戸籍などの書類を集めて提出します。なお、書類の取得代行が可能な事務所も存在します。

ステップ4. 相続財産の確定と遺産分割の実施

ステップ3で提出した書類をもとに、税理士が相続財産の調査や評価を実施し、確定します。結果が出たら、相続人全員で「遺産分割協議」を実施し、確定した財産を誰にどのくらい分けるのか決めます。二次相続(はじめの相続で残された親が亡くなった際の相続のこと)を見据えてどう分けたらいいか税理士にアドバイスを求めても良いですね。みなさんは遺産分割協議で決まった内容をもとに「遺産分割協議書」を作成し、相続人全員で署名・押印をします。

ステップ5. 相続税申告書の作成と提出(相続税の申告)

税理士が、遺産分割協議書の内容をもとに相続税の金額を計算し、相続税申告書を作成します。なお、依頼する税理士の財産評価のノウハウや特例や控除に関する知見で、相続税の計算が変わってしまうのでご注意ください。相続税申告書の作成が完了したら、税理士の方で添付書類をまとめて税務署への提出までしてくれます。

ステップ6. 相続税の納付と税理士報酬の支払い

税理士に依頼する場合でも、相続税の納付は基本的には自分で納付しなければなりません。税理士から相続税の納付について説明されるので、案内に従い、相続税を納税します。相続税は原則金銭一括納付となるので、もし納税資金が足りないなら税理士にアドバイスを求めましょう。

最後に税理士報酬を支払ったら終了です。相続した金融資産から税理士報酬を支払うこともできます。

相続税申告を税理士に依頼した場合の費用!税理士報酬の相場

相続税申告を税理士に依頼した場合、税理士報酬が発生します。税理士報酬には「基本報酬」と「加算報酬」があります。基本報酬は相続財産の総額の0.5〜1.5%が相場です。例えば、相続財産が総額で5,000万円の場合、税理士報酬額は25〜75万円となり、総額が1億円の場合は50〜150万円となります。なぜ相続財産の総額に基づくかというと、相続財産が多いほど税理士の作業量が増えるためです。

基本報酬に加えて「加算報酬」が発生し、税理士報酬の金額が高くなるケースも

加算報酬は必ず発生するわけではありません。一般的には次のようなケースで加算報酬が発生します。

- 相続人が多い

- 評価が難しい財産(いびつな地形の土地、非上場株式など)が含まれる

- 申告期限(被相続人の死亡日の翌日から10ヶ月以内)まで時間がない

事務所によって加算報酬が発生するケースは異なりますが、難易度が高い案件の場合に加算報酬を請求する税理士事務所が多いようです。どのような場合にどのくらいの加算報酬が発生するかは相談時に確認しておくと良いですね。

相続税が発生しない場合、税理士報酬はどうなる?

税理士が相続税を計算した結果、基礎控除内に収まり相続税が発生せず、申告が不要と分かる場合もあります。そのような場合でも税理士に相続財産の評価や計算などを依頼しているので、税理士報酬が発生します。ちなみに、申告をしないと適用できない特例や控除があります。控除や特例を適用した結果、相続税が仮にゼロとなったとしても相続税申告を行っているので、税理士報酬が発生します。

無料の相続税シミュレーターを使うなどして基礎控除内に収まると分かったら申告をしないという選択もできます。しかし、財産の漏れや評価ミスがあると、基礎控除額を超える可能性があります。税務署は申告漏れを見逃しませんので、税理士に相談し、相続財産を調査・評価してもらうことをおすすめします。

1人の税理士に相続人全員分をまとめて依頼した方が良い?報酬はどうなる?

相続税申告は相続人が各自で行う必要があります。その際、税理士への依頼の仕方は次の2パターンです。

- 相続人ごとに別々の税理士に依頼する

- 相続人全員分を1人の税理士にまとめて依頼する

基本的には1人の税理士に相続人全員分をまとめて依頼する方が良いと考えます。相続人2人目以降は基本報酬額×10%といった加算報酬で対応してくれる事務所がほとんどです。別々の税理士に依頼すると個別に料金がかかるので、一つの事務所に頼んだ方がトータルコストが低くなります。

とはいえ、損をしたくないので自分が信頼できる税理士に個別に依頼したいケースもあり、相続人全員が1人の税理士に頼むのが難しい場合も当然あります。そのような場合は、たとえ相続人ごとに税理士報酬を支払うことになっても、別々に税理士に依頼することになります。

税理士報酬は誰が払うのか

税理士報酬は誰が支払っても問題はありません。相続人のうちの資金力のある方が相続人全員分の全額を負担しても良いですし、相続人全員で税理士報酬を按分しても良いです。

相続税申告を依頼する税理士の探し方

税理士の探し方は主に2つです。

- 家族・友人などに税理士を紹介してもらう

- インターネットで検索して税理士を見つける

気心の知れた家族・知人・友人などに税理士を紹介してもらった方が、相性の良い税理士が見つかるかもしれません。ただし、その税理士が相続税申告を得意としているとは限りません。

一方で、インターネットで「相続税申告に強い税理士 〇〇(お住まいの地域名)」などと検索すると、相続税申告を得意とする税理士がすぐに見つかります。ただし、相性が合うかは面談してみないとわかりません。初回無料面談を実施する税理士事務所なら、気軽に面談してみて確かめることができます。

税理士は相性だけで決めるのではなく、次章の選び方をふまえて選びましょう。

相続税申告を依頼する税理士の選び方

税理士の候補はすぐに何人か見つかると思います。問題はどうやって相続税申告を依頼する税理士を選ぶかです。税理士選びで失敗したくはないはず。ここからは相続税申告を依頼する税理士の選び方(どこを見て判断すべきか)を紹介します。

相続を得意分野としている

相続税申告はどの税理士に頼んでも同じ結果になるとは限りません!税理士にも得手不得手があり、特に次の2つを不得手とする税理士に依頼すると相続税を多く納めることになる可能性があります。

- 相続税申告時に使える特例・控除の活用

- 評価が難しい相続財産財産(特に土地)の評価

大半の税理士は法人税や所得税の申告を得意としています。相続税に関する特例や控除についての理解が浅い税理士も決して珍しくありません。加えて、相続財産の評価の経験やノウハウを持ち合わせておらず、評価が難しい土地を適切に評価できない税理士も少なくないです。

相続が得意な税理士事務所かどうか見分けたいなら、試しに「〇〇(税理士事務所の名前) 相続」などとインターネット検索してみましょう。事務所のページが見つかったら特に不動産評価や相続税の特例・控除の活用を得意としている記載がないか探してみてください。

相続案件に対応した実績がある

税務署に申告した内容に誤りがあれば税務調査を受け、追徴課税を支払うことになります。相続税申告の経験に乏しい税理士に依頼すると、評価の誤りや適用条件を満たしている特例を適用しないことによって、相続税の払いすぎや過少申告につながります。「税理士に依頼したら絶対税務調査を受けない」というわけではありません。

また先述の通り、相続財産の適正な評価には税理士の経験やノウハウが試されます。相続に関する実績があるということは、それだけ案件をこなしてきた経験があるということです。相続案件の実績件数は事務所のHPに掲載されているので探してみましょう。

オンライン対応の事務所である

いまだに面談は対面のみで、必要書類は紙の状態で直接持参か郵送しか受け付けないという税理士事務所が存在します。メール・チャットなどのコミュニケーションツールを利用した書類送付やビデオ会議ツールを利用したオンライン面談に対応している方が便利ですよね。税理士事務所によって異なるので、選ぶ際には確認してみてください。

他の専門家と連携している

司法書士や行政書士、土地家屋調査士、測量士など他の資格者と連携している税理士を選びましょう。相続でのお悩みは相続税申告だけではないはずです。遺産分割や不動産の名義変更(相続登記)、金融機関での手続きなどについてもお悩みではないでしょうか。資格者が連携していれば、相続に関する悩みをワンストップで解決してくれます。

まとめ

- 税理士には主に相続財産の評価、相続税申告書の作成・提出(相続税申告)、税務調査となった場合の対応を依頼できる

- 税理士報酬には「基本報酬」と「加算報酬」があり、基本報酬は相続財産の総額の0.5〜1.5%が相場で、場合によっては加算報酬が発生する場合がある

- 税理士を選ぶときは「相続が得意か」「相続案件に対応した実績があるか」「税理士報酬の内訳が明確か」「オンライン対応か」「他の専門家と連携しているか」などをチェックする

税理士は相続税申告の力強い助っ人ですが、報酬がかかりますので慎重に選ぶ必要があります。この記事の内容を振り返りながら、税理士を選んでいただければと思います。